补贴退魅 解剖普莱德模式:经营存“隐性危机”

来源:证券时报 作者:于德江 韩忠楠 时间:2019-07-16 09:51 点击:次

普莱德 资料图片

东方精工(002611)与普莱德之间究竟是如何相处的?普莱德被收购后其业务模式是否发生了改变?要想厘清这其中的原委,还需要从普莱德的基本业务模式入手。

普莱德成立于2010年,由北大先行、宁德时代(300750)、福田汽车(600166)、北汽产投、青海普仁共同投资组建。普莱德的主要产品是动力电池系统PACK产品,其产品可应用于乘用车、商用车等各种类型的新能源汽车。

证券时报.e公司记者了解到,动力电池系统PACK是动力电池系统生产、设计和应用的关键步骤,是连接上游电芯生产与下游整车运用的核心环节,因此需要大量成熟技术的相互交叉与协作。目前,国内市场中从事动力电池系统PACK设计、研发、生产、销售与服务的企业主要有三种类型:其一是主营生产电芯的公司,例如宁德时代、沃特玛等;其二是主营业务为新能源汽车生产和销售的厂商,例如比亚迪(002594)等;其三是专业从事BMS设计、生产和动力电池系统PACK的企业。这其中,普莱德就是最为典型的代表。

据不完全统计,目前约60%以上的电池系统PACK由电芯生产企业自己完成,剩余约40%由整车厂和专业的第三方电池系统PACK公司完成。近年来,随着我国新能源汽车市场的日益成熟,产业内的分工也日趋明晰、细化,因此以普莱德为首的第三方PACK企业很快就在市场中分得了一杯羹。

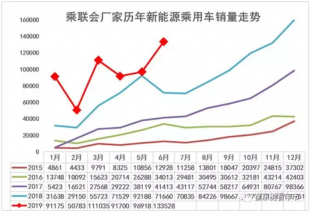

然而好景不长的是,随着新能源汽车补贴的退坡,动力电池行业的总体毛利率水平在2016年-2018年前三季度呈下降趋势,第三方动力电池PACK企业的利润空间也在进一步压缩。而这一现象在普莱德身上体现得尤为明显,据了解,2018年度普莱德商用车动力电池PACK业务持续萎缩,其商用车动力电池PACK业务的收入在普莱德全年主营业务收入中的占比,从两年前的40%左右下降为2018年的5%左右。

据了解,在补贴退坡引发行业阵痛的背景下,电芯企业与车企正在加强密切合作。这一点,证券时报.e公司记者也从北汽新能源的内部人士方面得到了证实,据悉,目前北京新能源的PACK电池采购已经在一定程度上越过了普莱德,直接与宁德时代进行合作。

然而,从普莱德角度来看,北汽新能源却是其“独一无二”的大客户。2018年,普莱德对北汽新能源的销售占比持续提升,销售占比从2016年的58.19%、2017年的82.03%提升至2018年的93.85%。

一方面,北汽新能源在缩减与普莱德的合作,另一方面,北汽新能源却成为了普莱德最大的客户。这似乎在无形中,为普莱德的业务增加了一定的“隐性危机”。接近东方精工的人士表示,在收购普莱德之初,普莱德的客户并不仅仅是北汽新能源。这一点,记者从普莱德官方网站上也得到了证实,在普莱德官网上所标注的合作伙伴包括有近10余家,南京金龙、海马汽车、一汽轿车(000800)、一汽丰田等企业也都位列其中。

“普莱德对原股东的依赖程度越来越高了”,据了解,除了销售层面,在生产模式方面,普莱德与原股东之间也有着密切的联系。原来,普莱德作为第三方的PACK厂商,自身并不生产电芯,而是全部依靠外购,其中最大的供应商便是宁德时代。据了解,仅2018年,普莱德在原材料采购方面对宁德时代的采购占比高达83%,金额近30亿元。

不过,普莱德这种业务模式由来已久,早在被东方精工收购前就是如此。甚至在普莱德管理层看来,这是令同行艳羡的合作方式。普莱德副总裁周启发在媒体沟通会上也对此回应道,如果第三方PACK厂商单独应对市场,风险是很高的,因此普莱德目前所处的产业链非常坚固。

不久前,宁德时代促成北汽新能源和普莱德签署了《中长期(2019年-2023年)深化战略合作协议》,疑似为此业务模式增设“保险”。一位接近此事件的业内人士称,东方精工之所以在2018年对普莱德的业务模式提出质疑并对其业绩不认可,主要是因为担心进一步流失掉北汽新能源和福田汽车两大客户。

此外,接近东方精工的人士透露,近年来,普莱德研发人员流失现象严重,再加上2018年其研发模式出现的变化,整体上,普莱德独立研发能力在逐渐削弱。据了解,2018年,普莱德与宁德时代在北汽新能源的项目方面进行共同研发及委托研发合作,相比以前的独自研发发生重大改变。

- 上一篇:普莱德遭受“不公”待遇 独立第三方电池PACK企业岌岌可危

- 下一篇:没有了