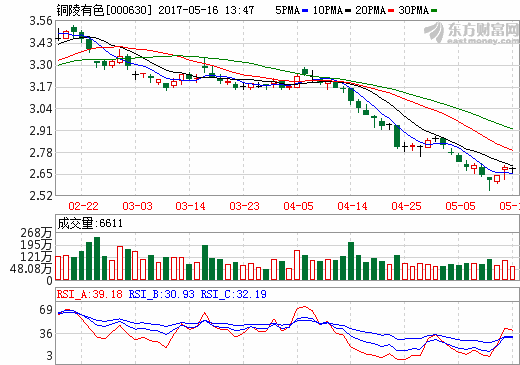

铜陵有色:拥有锂电铜箔产能1万吨 在建产能2万吨

来源:中国证券报 作者:长城证券 时间:2017-05-16 14:00 点击:次

公司锂电铜箔目前供不应求,我们判断今年下半年铜箔价格费或将继续上涨,公司铜箔业务盈利能力有望大增。员工持股实现利益高度捆绑,公司未来前景可期。我们预计公司2017-2019年EPS分别为0.13元、0.17元和0.18元,对应2017年PE20.31倍,2018年PE15.53倍,2019年PE14.67倍。

给予“推荐”评级。

冶炼产能全国第一成本控制良好:公司目前电解铜产能规模达135万吨/年,居全国首位。2017年公司TC/RC为92.5/9.25,较2016年有所下降,考虑到人民币贬值影响,或将有效对冲加工费的小幅下调。公司拥有金隆、金冠等5大冶炼厂。随着“双闪”项目的达产,公司冶炼成本优势明显。目前金冠、金隆的冶炼成本约为1900元/吨,公司总体平均冶炼成本2500元/吨,按目前TC/RC计算,每吨可获利1400元左右。

公司拥有400万吨硫酸产能,作为冶炼副产品,每生产1吨电解铜可获得3吨左右的硫酸。受益于环保督查日趋严格,硫酸价格逐步上涨。公司硫酸生产成本约为150元/吨,目前售价约为250元/吨。硫酸销售半径有限,约为200-300公里,公司作为华东地区硫酸生产的重点企业,将充分销售硫酸价格上涨红利。

铜箔缺口明确加工费有望持续上涨:受益于动力电池需求提升,锂电铜箔2017年缺口明确。公司目前拥有标准铜箔产能20000吨,锂电铜箔产能10000吨。在建20000吨锂电铜箔,1期10000吨产能有望2018年投产。公司标准铜箔良品率达90%,锂电铜箔良品率75%,加工成本约为20000元/吨,目前铜箔加工费已上涨至45000吨/元,我们判断加工费下半年有望继续上涨。公司目前锂电铜箔已切入比亚迪、国轩高科等大型电池企业,客户黏性较强,将充受益受铜箔加工费上涨。

集团坐拥优质资产十三五规划有望实现整体上市:公司目前拥有权益铜资源储量226万吨,年产矿5万吨左右。今年沙溪铜矿将逐步释放产能,考虑到沙溪铜矿品相相对一般,公司或将采矿业务外包,增加收益稳定性。公司集团层面(有色控股)拥有权益铜资源储量1062万吨,其中通过中铁建铜冠(控股70%),收购厄瓜多尔东南部17个矿泉资产和权益,权益铜储量达807.8万吨,集团“十三五”计划中提出“2020年实现营业收入2000亿元,资产总额1000亿元,铜陵有色市值1000亿元,利润总额50亿元,力争进入世界500强,集团公司实现整体上市。”未来合适时间点,集团层面优质矿山有望逐步注入。