*ST华泽估值遭基金竞赛式下调 华商基金受“伤”最深

来源:证券市场红周刊 作者:综合报道 时间:2018-03-01 16:48 点击:次

从春节之前到春节之后,一场有关基金下调*ST华泽估值的行动还在持续。昨日,天弘、中诚保信两家基金公司也加入到了下调的机构队伍之列。

根据基金公司发布的公告显示,2月27日,中诚保信第二次下调了*ST华泽的估值,从上次下调后的6.11元直接调至了1元,而天弘基金则将该股的估值直接调至了1.36元;对比该股停牌前的12.5元,这基本相当于直接给股价打了个九折。

当然,中诚保信还不是下调最“狠”的基金公司。春节前,华商和鹏华两家基金公司直接将该股的估值下调至0.55元,创下了下调之最。对此,格上理财基金分析师杨晓晴指出,下调重仓股估值是基于停牌股的基本面及行业、市场的整体表现而定的,是向公允价值的靠拢,对基金的合理估值起到了积极作用。虽然最终开板的有效成交价和预估价之间会存在一定的差异,但及时调价起码起到了一定的缓冲作用,可以缓解基金净值的暴跌冲击,也有助于缓解开板前的基金赎回压力。

基金公司对*ST华泽态度不一?

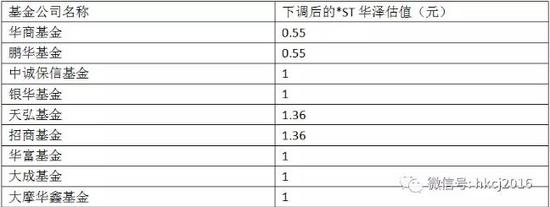

根据红刊财经记者的不完全统计,截至昨日,内地的公募基金公司中有9家下调了对*ST华泽的估值,他们分别是天弘、中诚保信、银华、华商、华富、招商、大成、鹏华、大摩华鑫;而根据WIND资讯的统计,此前持有*ST华泽的基金大约有16家基金公司中的19只,目前尚未对*ST华泽下调估值的基金公司包括了诺安、南方、嘉实、国投、农银汇理、民生加银、融通。

面对这一场突如其来的集体踩雷事件,部分基金公司迅速做出了“应急”反应。其中,行动最为迅速的当属持有该股最多的华商基金,红刊财经记者注意到,1月5日,华商基金率先将该股的估值下调至6.25元;2月1日,华商基金再发公告,其将*ST华泽的估值进一步调至0.55元。

无独有偶,将该股估值调至0.55元的还不仅是华商基金一家,鹏华基金也将该股的估值下调至0.55元。而除0.55元之外,中诚保信二次调整价格后的1元是第二低价,有趣的是,华富基金、大成基金、大摩华鑫基金、银华基金同样给出该股1元的估值;而倒数第三的价格则属于天弘基金和招商基金所给出的1.36元。汇总最新的情况来看,公募对该股给出的估值在0.55元至1.36元的区间之中。

对于调低该股估值的原因,总部位于深圳的某基金公司人士在接受红刊财经记者的采访时表示:“华泽钴镍以前是某指数的成分股,在2016年6月8日被指数调出成分股,但股票一直处于停牌状态,指数基金无法卖出,所以显示还有一点持仓。”至于为什么会做该股的估值调整呢?她指出,资本市场对于华泽的认识,方向应该是一致的。由于判断公司可能会进入退市程序,已经无法用二级市场估值体系以行业对标来对其估值进行评判,改为资产评估法。根据其发布的业绩和资产情况来评估,对其报表中的存货、在建工程给予50%的中性计提来考虑其清算价值。对应股价为0.55元。故此,多只基金都以此价格进行估值调整公告,推测依据一致。

对此,知名基金分析师庄正也指出,*ST华泽的情况比较特殊,因此各家基金公司给出的估值也是存在分歧。他向记者坦言:“该公司因为违法违规面临证监会处罚,甚至面临退市风险的股票,则估值调整结果就比较难测定。在那种条件下,各家公司采用的估值方法是不同的,部分管理人会考虑清算价值法,即将企业清算后得到的变现价值,这种情况下会比较低;而有的管理人可能会相信企业即使面临退市压力,但还是能够持续经营下去,它们会考虑用折现现金流法,即预测企业未来的现金流,对现金流按照折现比率折现作为估值参考,等等。”

华商基金因其受“伤”最深?

来自WIND资讯的统计表明,截至2017年12月31日,内地机构持有*ST华泽约为344.98万股,从去年四季度该股的前十大流通股股东来看,在十大股东中,除去一只指数基金外,华商智能生活持有该股100万股,排在了十大流通股股东的第八位。

数据显示,实际上去年四季度末持有该股的均为指数型基金,除去华商智能生活外,另一只主动管理型基金则为华商稳健双利。记者查阅上市公司的季报发现,实际上华商稳健双利是从2016年的第一季度就开始持有该股,两年以来,该基金持有该股的占比从1.31%上升到了5.08%。

而对于大幅下调该股估值的原因,此前在接受某媒体的公开采访时,公司人士表示,第一次下调估值的原因是由于*ST华泽自2016年3月1日开始停牌至今,已有将近两年时间,同时*ST华泽多次发布公告称公司股票存在被实施暂停上市的风险,第二次下调估值主要原因是2月1日*ST华泽发布关于收到证监会行政处罚决定书的公告,公告指出公司存在关联方非经营性占用资金及相关的关联交易、无效票据入账、信息披露不及时等违法违规行为。

但或许是受到了该股估值大幅下降的影响,被卷入其中的两只华商系基金2018年的收益和排名皆不佳。来自WIND资讯的数据表明,华商智能生活2018年迄今的收益率约为-8.27%,其在1786只同类基金中排在了第1759位;而华商稳健双利A同样流年不利,其2018年迄今的收益率约为-2.98%,其在489只同类基金中排在了第480位;华商稳健双利B排名相似,其在489只同类基金中排在了第481位。

此外,踩雷*ST华泽或许只是一个缩影,屋漏偏逢连阴雨,华商旗下的多只权益类基金2018年迄今的排名和收益均不佳。数据显示,华商未来主题开年迄今的收益率为-12.70%,其排在了574只同类基金中的最后一位;华商主题精选开年迄今的收益率为-12.20%;华商新常态和华商创新成长开年迄今的收益率分别为-11.89%和-11.72%,华商新锐产业、华商乐享互联网、华商动态阿尔法开年迄今的收益率分别为-11.18%、-10.92%、-10.65%。

大幅“杀”估值涉嫌损害基民利益?

红刊财经记者注意到,在东方财富网的股吧中,有基民发帖称,请中基协严重关注华商基金对*ST华泽估值的依据?

而在接受记者采访时,大金泰石识基研究院基金分析师王骅表示,华商基金其实很早就买入该股,跟踪时间和调研都是比较久的,st华泽的持股机构中,华商基金也是持有最多的,考虑了st华泽所背负的债务和各种隐患,给出了更低的估值,以防止可能引发的赎回潮。

但综合记者的采访,实际上基金业内人士对于大幅杀估值存在争议,有观点指出这实际上或多或少地会损害到基金持有人的利益。究其原因,估值调整实际上就是将预期的损失提前反映到基金净值之中,但通过何种方式、估值多少是一个国际性的难题,估值高于最终打开跌停的价格,则对先行赎回的投资者有利;而低于最终打开跌停的价格,则对继续持有的投资者有利。换句话说,若实际复牌跌停未达预估数,则意味着基金需要将之前调低的净值调高,基民相当于少损失了;而实际复牌跌停超过预估数,则基金需要按照新的股价再次下调净值,意味着基民的实际亏损比管理人预期的更高。

而庄正也向记者表示,因重仓股重新估值导致净值大幅下跌,如果基金多调了跌幅,则股票跌停打开后,基金按照该股票新的收盘价,应该重新调整对该股票的估值,基金的净值也将在打开跌停当日迎来高于持仓上涨的涨幅,留下来的投资者就获益了。但也有可能存在估值下调不到位的情况,那种情形下管理人是可以多提管理费的。

那么,之所以产生估值分歧,这是否和上述基金公司下调*ST华泽所采用的方法有关,是否应该用别的办法对该股进行更为合理的估值呢?

对此,王骅向记者介绍,在业内,除去应用更广的指数收益法外,实际上公募基金所采取的主流调估值的方法还包括了可比公司法、市场价格模型法和估值模型法,他们其实各有优劣。就可比公司法而言,可比公司法是把具有相似性的公司股票的平均涨跌幅作为股票的涨跌幅,具有相似性是指公司规模、主营业务、财务结构、所处地区、所属行业等方面具有相似性,其优点是相对公允,可比公司有较多的相似性,所以估值的相似性也比较高;而其缺点是计算比较复杂,也不是所有股票都能找到可比公司,需要使用各种参数不断修正。

就市场价格模型法来说,其是通过历史上股票价格和市场指数的相关性,由指数的变化近似推出股票价格的变化,其优点是考虑了过去上市公司的自身特点。但缺点是在计算期间无法确定相关性指标,也不能较好地反映公司停牌期间的变化;而估值模型法则是通过资本资产定价模型、现金流折现法或市盈率法进行估值。其优点是与公司实际基本面情况最为契合,而缺点则是各家基金公司的估值模型涉及较多的主观判断,不同公司的估值可能存在较大的差异,而且可能出现多次调整的情况,对投资者判断赎回还是持有造成困扰。

如是看来,实际上主流的四种基金调整停牌股估值的方法各有千秋,*ST华泽未来还值几个钱还是一文不值呢?股民和基民只有静等未来复牌后最后的答案揭晓了!

九家基金公司下调*ST华泽估值情况一览