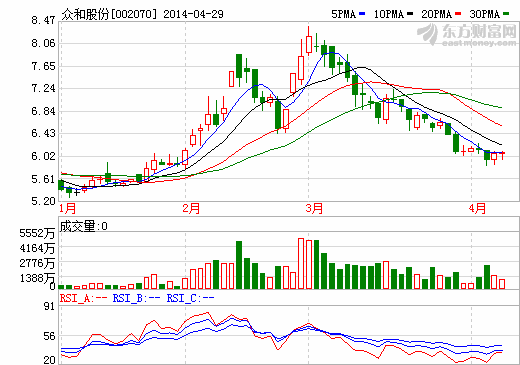

众和股份:稳步布局锂电池产业链 业绩同增21.55%

来源:中国电池杂志-中国电池网 作者:东兴证券/张方 时间:2014-04-29 14:21 点击:次

事件

众和股份公布2013年年报,全年实现营业收入14.83亿元,同比增加21.55%;实现归属母公司的净利润0.42亿元,同比增加1.51%;实现基本每股收益0.07元。

观点

战略推进纺织业向锂电产业转型。公司主营中高档棉休闲服装面料的开发、生产和销售,按照公司部署,稳步推进由纺织印染产业向新能源锂电产业的转型。一方面,公司对非印染核心业务进行了处理,转让或拟转让众和服饰、浙江雷奇,集聚纺织印染产业核心优势。另一方面,积极推进新能源锂电产业各项工作。报告期公司实现对锂电新能源产业全年并表,全年营业收入14.83亿元,同比增长21.55%。其中,纺织印染产业及贸易业务实现营业收入11.9亿元,实现净利润4277.86万元;锂电新能源新材料产业实现营业收入2.9亿元,实现净利润-427.5万元。

锂电池产业链逐步完善。公司2012年12月增资厦门帛石3.2亿元,从而持有厦门帛石66.67%股权,进而间接控股深圳天骄(厦门帛石持有其70%股权)、闽锋锂业(厦门帛石持有其62.95%股权)、金鑫矿业(闽锋锂业持有金鑫矿业100%股权)。公司已经逐步建立从锂矿锂盐-正极三元材料-负极材料-电解液的产业链。

锂矿:闽锋锂业旗下的马尔康金鑫矿业(拥有党坝锂辉石矿)氧化锂储量48.49万吨,品位1.33%。目前金鑫矿业采矿许可证许可的年开采规模为15万吨,建设规模为年处理矿石10万吨,2011年开采量不足5万吨(本是露天开采),2013年没有收入,净利润-855万元。后续将加快推进矿山扩产项目建设和投产审批、验收进程,加强矿山安全管理,推进矿山储量勘探、扩建工作。

锂盐:金鑫矿业矿石开采后加工成锂精粉,全部销售给母公司闽锋锂业,2011年其供应的锂精粉占闽锋锂业的采购量的54%。2013年闽锋锂业氢氧化锂销量1319吨,实现营业收入0.3亿,净利润-778万元。后续将进一步完善并购后整合的各项工作,推动生产线的技改及扩建工程,丰富产品品类,对接市场需求。

正极三元材料:深圳天骄带头人是国际知名锂电专家王伟东博士,具有较高的工艺技术控制水平,拥有NCA核心技术并已申报国家专利,参与拟订国家NCA行业标准,已送样三洋、东芝等国际大厂进行认证,完成了NCA产业化项目中试工作并实现小量销售。三元材料NCM设计产能2400吨/年,产能利用率80%左右。三元材料动力电池方面的客户有江苏微宏动力、佛山精进、浙江天能、威高东生等,数码方面主要客户有比克。另外,公司具有前驱体产能3600吨/年,主要为三元材料配套,小部分对外销售,三四季度公司对前驱体进行了扩建。2013年公司锂电池材料销量2068吨,实现营业收入2.6亿元,毛利率23.2%,其中深圳天骄实现营业收入2.28亿元,净利润1443万元。

负极材料-碳酸锂:深圳天骄发挥在钛酸锂方面的技术储备,与客户联合推广运用钛酸锂负极材料,获得了客户好评。2013年3月天骄起草的钛酸锂国家行业标准正式发布。相比石墨负极,钛酸锂具有能量密度高、充电快的特点,主要用于大功率、储能电池。

电解液:天骄子公司惠州市天骄锂业---电解液产能5000吨/年,适用于各种类型的锂离子电池,应用于铝壳电池、聚合物电池、圆柱电池及动力电池等领域。2013年业务逐步打开市场,实现扭亏为盈。

结论

我们预计公司2014-2015年每股收益分别为0.09元和0.11元,对应PE较高。公司通过增资进入新能源锂电材料板块,我们看好深圳天骄在锂电池三元材料的技术优势,公司也已经在锂电池其他领域布局,但总体看尚处于磨合、推进阶段,业务收入较小。新业务板块的经营模式与印染板块有区别,发展存在一定的不确定性,盈利前景有待观察,首次关注给予“推荐”评级。

风险提示

新业务整合风险,采矿权、探矿权续期风险,环保风险等。