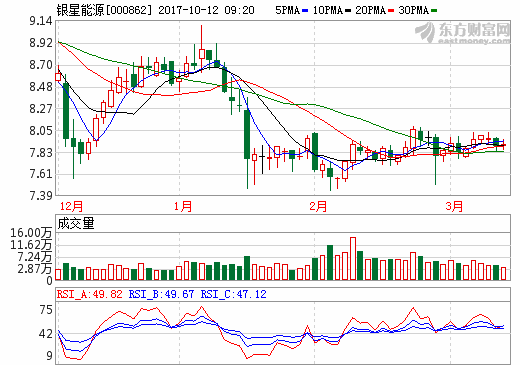

拟1.65亿元收购银仪风电50%股权 银星能源将持续获注风电资产

来源:中国证券报 作者:综合报道 时间:2017-10-12 09:47 点击:次

11日,在银星能源(000862)举行的重大资产重组说明会上,公司董事长高原表示,购买银仪风电50%股权的交易完成后,可以提升上市公司的综合竞争能力、资源拓展能力和可持续发展能力。本次重组主要在于解决上市公司与控股股东同业竞争问题。按照控股股东的承诺,预计后续还有具备条件的风电资产逐步注入上市公司。

10月11日,在银星能源举行的重大资产重组说明会上,公司董事长高原表示,购买银仪风电50%股权的交易完成后,可以提升上市公司的综合竞争能力、资源拓展能力和可持续发展能力。本次重组主要在于解决上市公司与控股股东同业竞争问题。“按照控股股东的承诺,预计后续还有具备条件的风电资产逐步注入上市公司。”

收购银仪风电50%股权

根据重组方案,银星能源拟以7.08元/股的价格,向控股股东中铝宁夏能源发行2332.09万股股份,购买其持有的银仪风电50%的股权,交易价格暂定为1.65亿元。

对于发行价格定为7.08元/股是否合理的问题,中信建投投资银行业务总监蔡诗文表示,根据《重组管理办法》等有关规定,上市公司发行股份的价格不得低于市场参考价的90%。市场参考价为本次发行股份购买资产的董事会决议公告日前20个交易日、60个交易日或120个交易日的公司股票交易均价之一。

“银星能源通过与交易对方协商,确定本次发行股份购买资产的发行价格采用定价基准日前20个交易日公司股票交易均价作为市场参考价,以该市场参考价的90%作为发行价格。”蔡诗文指出,本次发行股份购买资产的发行价格符合相关规定,符合当前市场的通行做法。

这并非银星能源最初的重组方案。今年7月1日,银星能源公告变更重组标的范围,将原重组标的资产之一的中国铝业公司旗下稀土资产剔除。

在此次说明会上,银星能源董事长高原解释了停止收购稀土资产的原因。他表示,稀土资产盈利能力较强,若装入上市公司有助于形成双主业格局,进一步提升和优化上市公司的产业结构和持续盈利能力。不过,虽然银星能源及相关方做了大量实质性工作,但由于稀土资产权属复杂,相关交易方无法在短时间内就相关交易事项达成一致。公司经过慎重筹划和论证,出于保护上市公司和广大投资者权益的考虑,决定终止收购稀土资产,并继续推进银仪风电50%股权的重组。

重组预案显示,银仪风电主营业务包括风力发电项目的开发、建设、经营,目前拥有长山头风电场一期、红寺堡风电场一期项目、大水坑风电场一期以及大水坑风电场二期四个风电场,共有195台机组,装机容量为19.8万千瓦。银星能源总会计师马丽萍表示,本次完成银仪风电50%股权的收购后,银仪风电将成为银星能源全资子公司。银仪风电未来的发展战略主要包括两方面:上市公司将统筹银仪风电电量营销工作,多发电、多送电;同时,对其老旧机组进行提效,提高发电能力。

高原表示,银星能源主营新能源发电、新能源装备制造、检修安装服务三大业务,新能源发电投运装机容量达130.73万千瓦,是宁夏地区风电运营龙头企业。截至目前,公司资产规模近百亿元。本次交易完成后,有利于提升上市公司的资产质量,提升综合竞争能力、资源拓展能力和可持续发展的能力。

构成借壳上市

本次交易作价仅1.65亿元,仍构成借壳上市。根据规定,上市公司自控制权发生变更之日起60个月内,向收购人及其关联方购买的资产总额占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告期末资产总额的比例达到100%以上,则构成重组上市。

中信建投投资银行业务总监蔡诗文介绍,2012年12月,银星能源发生控制权变更,中铝宁夏能源成为公司控股股东。自变更之日起的60个月内,银星能源累计向中铝宁夏能源购买多个资产。加上此次购买的银仪风电50%的股权,购买资产总额占2012年末公司自身总资产的比例超过100%。因此,本次交易构成上市公司重大资产重组暨借壳上市。

根据重组管理办法相关规定,上市公司实施重大资产重组,应当有利于上市公司增强持续盈利能力。预案显示,银仪风电2015年、2016年和2017年1-5月的营业收入分别为1.55亿元、1.5亿元和6132万元,净利润分别为158.66万元、1017.48万元和381.41万元,业绩波动较大,其可持续盈利能力受到较高关注。

银星能源董秘李正科表示,2015年以来,新能源发电受到用电量下降影响,弃风限电现象严重,银仪风电业绩出现下滑,2015年净利润较2014年下降94.05%。不过,2016年下半年以来,随着相关扶持政策的推出,相关部门也在研究解决弃风限电问题,制约新能源发电的瓶颈问题正逐步解决。因此,2016年以来银仪风电业绩有所好转,净利润较上年增长541.30%。

“随着解决限电问题措施的出台以及国家电网建设对于宁夏地区用电需求量的提升,本次交易对于上市公司现有业务规模的提升,盈利水平的增强将起到促进作用。”李正科说,此次交易有利于上市公司增强持续经营能力,不存在可能导致上市公司重组后主要资产为现金或者无具体经营业务的情形。

另外,根据首发管理办法的相关规定,发行人需最近三年年董事、高级管理人员未发生重大变化。而银仪风电的董事、高级管理人员近三年来变动较为频繁。此次重组的法律顾问北京天元律所高司雨表示,报告期内除两名董事因个人原因辞去标的资产董事职务以外,标的资产董事、高级管理人员的变化均为国有企业集团内部正常的人事调动或换届选举。董事会的整体治理结构保持稳定,能够保证董事会对公司经营事项的决策保持连贯性和稳定性。且标的资产总经理未发生变更,能够保证公司的日常经营决策保持连续性和稳定性。因此,报告期内公司董事、高级管理人员的变化对公司的日常生产经营不会产生不利影响,且符合相关规定。

解决同业竞争问题

从2012年12月至今,还有两个月左右就满60个月,届时银星能源启动重组就能避免借壳上市,降低重组难度。为何如此急切的进行重组?

“此次重组的主要目的,是分步解决银星能源与控股股东中铝宁夏能源在风电领域的同业竞争问题,兑现控股股东对资本市场的承诺,这也是上市公司对市场应有的态度。”银星能源董事长高原称,“按照控股股东的承诺,预计后续还有具备条件的风电资产逐步注入上市公司。”

2014年,银星能源控股股东中铝宁夏能源承诺,将下属所有的风电行业资产整合进上市公司或交由上市公司建设和经营,以解决同业竞争的问题。同时,中铝宁夏能源承诺将尽一切可能之努力,使自身及其控制的其他企业不再从事光伏发电类业务,彻底解决上市公司与大股东之间存在的同业竞争问题。

除了解决同业竞争问题,对于银星能源而言,此次交易可以提升公司的竞争力。银星能源董秘李正科表示,从2014年开始,西部风资源富足地区新能源发电迅速发展,但受制于电网结构滞后,造成部分地区存在弃风限电现象,但近期局面开始好转。

根据国家能源局统计,2016年全国风电上网电量2410亿千瓦时,同比增长29.36%;弃风电量达497亿千瓦时,平均弃风率17.1%。今年上半年,全国风电上网电量1490亿千瓦时,同比增长21%;弃风电量达235亿千瓦时,平均弃风率13.6%,同比下降11.5%。

“从长远看,新能源发电行业发展向好,银仪风电具有持续盈利能力。”李正科表示。

“此次交易完成后,不会加大公司的负债水平。”银星能源总会计师马丽萍表示,此前上市公司拥有银仪风电50%股权,已将其纳入合并范围。100%控股不会给公司负债情况带来实质性改变,也不存在增加公司的成本和负债的状况。同时,银仪风电拥有的四期风电场已全部投入运营,有稳定的收入来源,不再需要投入大量资金。由于风电运营过程中运维成本相对比较低,经营现金流量比较稳定,能降低上市公司的负债率。

除了持续装入风电资产外,银星能源也考虑过装入其他资产。“我们有过探讨,但未进入决策程序。”高原表示,银星能源目前的定位还是以稳定发展、持续经营好新能源产业为主,加上适度的转型调整,先把公司做优,这是当前的主要目标。