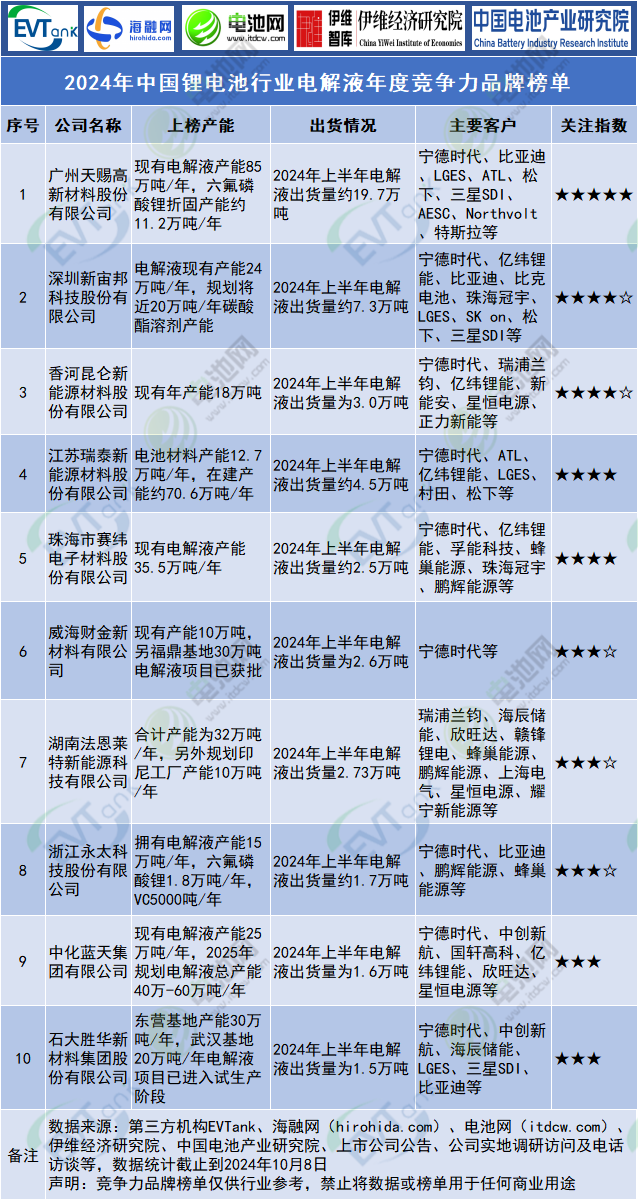

2024年中国锂电池行业电解液年度竞争力品牌榜单

来源:电池网-EVTank 作者:吴辉 肖何等 时间:2024-10-14 16:28:48

【编者按】10月9日,由EVTank、海融网(hirohida.com)、电池网(itdcw.com)、伊维经济研究院、中国电池产业研究院等联合发布的2024年度中国锂电池行业年度竞争力品牌榜单、2024年中国新能源乘用车行业年度竞争力品牌榜单、2024年中国充电桩运营服务商年度竞争力品牌榜单正式出炉。

该竞争力榜单于ABEC 2014(第2届电池“达沃斯”)论坛上首次发布,现已连续发布11届。

“不惟一规模、不惟一产能、不惟一体制”是该榜单多年来坚持的重要评价原则。通过产能情况、产销数据、客户结构、财务状况、盈利能力、综合口碑、公司信用、产品品质、技术实力、经营机制、媒体披露等多维度指标构建全面的企业竞争力评价模型,并结合专家评定等定性指标最终筛选出各细分领域产业链十强企业名单。

2024年度的榜单,研究工作组主要对2024年以来中国国内锂电产业链,包括正极材料、负极材料、隔膜、电解液、动力电池、储能电池、新能源乘用车及充电桩运营服务企业等八个细分领域进行了研究与评定,目的主要是从多维度客观评价产业链企业的中长期核心竞争实力,通过数据分析和研究挖掘真正具备长期投资价值的企业,为地方政府、投资机构、产业链企业、学术机构等筛选合作对象提供参考。

该竞争力榜单主要基于联合发布单位长期对锂电产业链各环节及重点企业的跟踪研究积累、实地走访和电话访谈并结合EVTank内部数据库、海关进出口数据库、国内外企业数据库、金融终端大数据库、上市公司定期报告等渠道。

2024年中国锂电池行业电解液年度竞争力品牌榜单

1、广州天赐高新材料股份有限公司

竞争力品牌:№1

企业简介:天赐材料(002709)成立于2000年,现有电解液产能85万吨/年,六氟磷酸锂折固产能约11.2万吨/年。除此之外,天赐材料还布局了LiFSI、添加剂等电解液材料;在北美、非洲摩洛哥等地也规划了较大体量的电解液产能。在其他锂电池材料领域,天赐材料布局了磷酸铁和磷酸铁锂,电池回收与拆解、锂矿及碳酸锂提纯、正负极粘结剂及锂电池用胶等业务。在钠离子电池领域,天赐材料已拥有六氟磷酸钠及NaFSI的技术储备及对应的解决方案。公司主要客户有宁德时代、LGES、比亚迪、ATL、松下、三星SDI、AESC、Northvolt、特斯拉等。2024年上半年,公司电解液出货量约19.7万吨。

上榜理由:作为电解液龙头企业,天赐材料在成本控制、海外布局等方面具有难以攻破的竞争壁垒。首先,公司电解液核心原材料自供比例居行业首位,目前六氟磷酸锂及LiFSI自供比例已超过97%。其次在技术方面,公司拥有行业内领先的液体六氟磷酸锂工艺技术,单位产能投资成本及生产成本均显著低于行业平均水平,在行业普遍承压的情况下,仍然保持较好的产品竞争力。最后在海外业务方面,目前公司德国OEM工厂顺利投产、美国电解液项目建设持续推进,且拟通过在摩洛哥设立子公司推动海外一体化产能建设,预计经过产能爬坡,海外市场有望打造公司业绩新增长点。

2、深圳新宙邦科技股份有限公司

竞争力品牌:№2

企业简介:新宙邦(300037)成立于1996年,在中国的华南、华中、华东、华北、西南以及海外的欧洲、美国都有工厂布局,产品涵盖电解液、新型锂盐、溶剂、添加剂等。目前,公司电解液现有产能24万吨/年;溶剂方面,公司惠州生产基地规划将近20万吨/年碳酸酯溶剂产能;锂盐方面,公司现有1,200吨/年新型锂盐项目已投产;添加剂方面,公司现有几千吨产能,在建的“年产59,600吨锂电添加剂项目”一期将于2024年四季度投产。公司国内主要客户有宁德时代、亿纬锂能、比亚迪、比克电池、珠海冠宇等,同时深度绑定海外LGES、SK on、松下、三星SDI等客户。2024年上半年,公司电解液出货量约7.3万吨。

上榜理由:新宙邦分别在产业链和产品上完成了一体化和多元化的布局,海外业务的拓展也进一步提升了公司的竞争力。在产业链上,新宙邦大力布局新型锂盐、添加剂以及溶剂等原材料,形成产业链垂直一体化优势,同时加强创新研发,在前沿领域(如钠离子电池电解液、磷酸铁锰锂电池电解液、高电压体系电解液及固态电解质方向)已开发出较为成熟的解决方案,通过多元化布局产品,提升公司品牌竞争力。海外布局方面,新宙邦多个项目均进展顺利,波兰4万吨/年电解液已投产;美国俄亥俄州项目预计2024年四季度达成开工条件;路易斯安那项目也在持续推进前期工作中。此外,2024年公司签下两份海外长单,保障了海外基地的出货,同时巩固了公司在国际市场中的竞争优势。

3、香河昆仑新能源材料股份有限公司

竞争力品牌:№3

企业简介:昆仑新材成立于2004年,电解液现有年产能18万吨,分布在浙江湖州和四川宜宾。公司目前主要产品为液态电解液,除此之外,昆仑新材在固态电解质、钠离子电池电解液等方面也有前瞻性的布局。目前公司已与包括宁德时代、瑞浦兰钧、亿纬锂能、新能安、星恒电源、正力新能等企业建立了长期稳定的合作。2024年上半年,公司电解液出货量为3.0万吨。

上榜理由:通过绑定宁德时代等大客户,昆仑新材电解液销量得到保障,其出货量近几年快速增长。同时昆仑材料前瞻性地布局固态电解质、钠离子电池电解液等产品,其氧化物NASICON型可达到小试水平、硫化物固体电解质已经小批量供应,未来有望拓展新的业务增长极。另外,在产业链布局上,昆仑新材在电解液新型添加剂、核心锂盐等方面均开始布局,近期又与巨头多氟多合资布局六氟磷酸锂项目进一步提升其竞争力。下一步公司将进一步在欧洲布局产能,拓展海外客户,电解液龙头地位的雏形越来越明显。

4、江苏瑞泰新能源材料股份有限公司

竞争力品牌:№4

企业简介:瑞泰新材(301238)于2022年6月深交所上市,是江苏国泰(002091)控股子公司。公司现有电池材料产能12.7万吨/年,其中电解液添加剂产能共计487.5吨/年。公司在建产能约70.6万吨/年,其中,衢州瑞泰年产30万吨/年锂离子电池电解液项目已进入试生产阶段;自贡国泰华荣年产30万吨/年锂离子电池电解液项目预计下半年进入试生产阶段。公司电解液主要客户有宁德时代、ATL、LGES、亿纬锂能、村田、松下等。2024年上半年,公司电解液出货量约4.5万吨。

上榜理由:瑞泰新材电解液和添加剂产品在质量和技术层面处于领先水平,并已与宁德时代、LGES等国内外头部电池厂商建立了长期密切的合作关系。此外,公司正在布局产品多元化,部分添加剂产品已批量应用于固态锂离子电池等新型电池中,未来瑞泰新材的竞争力有望进一步提升。但从电解液出货量来看,瑞泰新材和第一梯队其他两家公司相比仍有一定差距,其原因主要是公司瞄准国内外头部企业,除宁德时代、LGES、ATL、亿纬锂能外,其他客户贡献较少,为保持现有领先优势,公司需加大下游客户的开拓,增加电解液出货量规模。

5、珠海市赛纬电子材料股份有限公司

竞争力品牌:№5

企业简介:珠海赛纬成立于2007年,现有电解液产能35.5万吨/年,其中珠海基地5.5万吨/年,合肥基地20万吨/年,淮南基地10万吨/年。在产业链布局上,珠海赛纬还规划了溶剂、锂盐及添加剂产能。公司主要客户有宁德时代、亿纬锂能、孚能科技、蜂巢能源、珠海冠宇、鹏辉能源等。2024年上半年公司电解液出货量约为2.5万吨。

上榜理由:珠海赛纬具有全产业链布局的优势,已实现电解液主要原料溶剂、添加剂、六氟磷酸锂及其上游五氯化磷、锂电池包装材料铝塑复合膜等材料的布局及生产技术储备,拥有保障原料供应的能力。2023年珠海赛纬IPO成功过会,在提交注册申请中。未来随着产能的逐步投产,公司可以适时进行“国际化”战略布局,开拓海外业务以消化产能,同时持续开展产品及技术创新,提高公司产品竞争力,进一步扩大市场份额。

6、威海财金新材料有限公司

竞争力品牌:№6

企业简介:威海财金成立于2022年,为山东亘元旗下企业,主营电解液材料。公司在威海布局生产基地,现有产能10万吨,另外公司福鼎基地30万吨电解液项目已获批。其电解液客户主要包括宁德时代等。2024年上半年,公司电解液产品出货量为2.6万吨。

上榜理由:依托山东亘元和宁德时代,威海财金电解液出货量大增。威海财金母公司山东亘元是电解液添加剂行业龙头企业,同时布局了六氟磷酸锂等产能,另外山东亘元还是宁德时代最大的添加剂供应商,2021年宁德时代对山东亘元进行了战略投资。依托此背景,威海财金获得了上游材料的保障优势并得以绑定宁德时代,保障产品的出货,在成立不到两年时间内,市占率就跃身电解液第二梯队。公司还在福鼎布局30万吨/年的电解液产能,依托此强大的资源背景,随着产能的扩张,公司未来有望获得更大的发展。

7、湖南法恩莱特新能源科技有限公司

竞争力品牌:№7

企业简介:法恩莱特成立于2014年,公司依托龙蟠科技、多氟多、小米等战略股东,快速布局了电解液、固态电解质和添加剂等产品。公司目前拥有湖南长沙、安徽安庆和广西柳州基地,合计产能为32万吨/年,另外规划印尼工厂产能10万吨/年,全球化布局持续推进。公司主要客户包括瑞浦兰钧、海辰储能、赣锋锂电、蜂巢能源、欣旺达、鹏辉能源、上海电气、星恒电源、耀宁新能源等。2024年上半年,公司电解液出货量为2.73万吨。

上榜理由:依托龙蟠科技、多氟多、小米等战略股东,法恩莱特积极布局水平多元化和垂直一体化战略,形成较强的竞争优势。首先,公司多元化布局电解液产品,包括三元锂电池、磷酸铁锂电池、钠离子电池,半固态/固态电池、高功率电池、长寿命电池等产品的电解液,已形成了一套完善的产品矩阵,且产品市场表现优异,品牌口碑较好。其次,公司持续推进产业链纵深布局,在上游与多氟多合作保障原材料供应,在下游通过与客户合资兴建电解液项目来绑定市场订单,近几年法恩莱特市场份额稳步上涨,期待其未来表现。

8、浙江永太科技股份有限公司

竞争力品牌:№8

企业简介:永太科技(002326)成立于1999年,是一家含氟医药、植保和新能源材料制造商。在电解液领域,永太科技的产品涵盖锂盐、添加剂和电解液等。公司目前在台州、邵武、乌海等地布局生产基地,拥有电解液产能15万吨/年,六氟磷酸锂1.8万吨/年,VC5000吨/年。公司主要客户为宁德时代、比亚迪、鹏辉能源、蜂巢能源等。2024年上半年电解液出货量为1.7万吨左右。

上榜理由:永太科技大力推进锂电材料产业链布局,形成了涵盖上游的锂盐、添加剂和下游的电解液的一体化产业链布局,具有全产业链布局的优势。在行业竞争不断加剧的情况下,公司未来需积极开拓下游客户,同时推进工艺技术的不断改进,持续降低生产成本,提升公司盈利能力和综合竞争力。

9、中化蓝天集团有限公司

竞争力品牌:№9

企业简介:中化蓝天原是中国中化成员企业,具有70年氟化工产业积淀。2024年7月,兄弟公司昊华科技(600378)已成功收购其100%股权,中化蓝天成为昊华科技全资子公司。在锂电池材料领域,公司主要产品包括电解液和PVDF等材料。公司目前拥有电解液产能25万吨/年,PVDF年产能2.3万吨/年。2025年,公司规划实现电解液总产能40万-60万吨/年,PVDF总产能5万吨/年。公司主要客户包括宁德时代、中创新航、国轩高科、亿纬锂能、欣旺达、星恒电源等。2024年上半年,公司电解液出货量为1.6万吨。

上榜理由:依靠强大的化工集团背景,中化蓝天在资源和客户上具有优势。在中化集团与中国化工合并的背景下,昊华科技和中化蓝天的结合将有效实现氟化工业务的结构优化和资源整合,增强优势互补,在采购、生产、研发、销售等方面充分发挥协同效应。同时两家氟化工企业的强强联合有助于提高中化蓝天在电解液、锂盐、添加剂等领域的研发创新能力,带来新的客户资源。随着公司电解液的逐步投产,未来公司有望增加出货量,扩大市场份额。

10、石大胜华新材料集团股份有限公司

竞争力品牌:№10

企业简介:石大胜华(603026)成立于2002年,前身是中国石油大学(华东)的校属企业,围绕碳酸酯类产品,聚焦新能源、新材料领域,形成了锂电池溶剂、电解液、高端新材料三大业务板块。在电解液方面,公司拥有东营基地产能30万吨/年,武汉基地 20万吨/年电解液项目已进入试生产阶段。其电解液客户涵盖了宁德时代、中创新航、海辰储能、LGES、三星SDI、比亚迪等头部电池企业。2024年上半年,公司电解液出货量为1.5万吨。

上榜理由:作为电解液溶剂的龙头,石大胜华拥有低成本和产业链配套的优势。首先,石大胜华具备五大碳酸酯溶剂、六氟磷酸锂及部分添加剂的生产能力,可实现95%以上原材料自供,具有极高的产业链配套优势,在保证原材料供应稳定的基础上,大幅降低原材料采购成本。其次,公司目前在全球碳酸酯高端溶剂市场已拥有超过40%的市场份额,利用溶剂行业的龙头优势,公司迅速开拓电解液下游市场。2023年公司电解液正式投放市场,在2024年上半年,石大胜华便跻身电解液出货量TOP10,是电解液行业的一匹黑马。

免责声明:本文仅代表作者个人观点,与能源财经网无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。涉及资本市场或上市公司内容也不构成任何投资建议,投资者据此操作,风险自担!

凡本网注明 “来源:XXX(非能源财经网)”的作品,凡属媒体采访本网或本网协调的专家、企业家等资源的稿件,转载目的在于传递行业更多的信息或观点,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理、删除。电话:400-6197-660-2