70轮融资完成!73家动态更新!“钠电池元年”来了?

来源:电池百人会-电池网 作者:张倩 时间:2023-07-25 22:08:10

自2021年宁德时代发布第一代钠离子电池以来,钠电池产业被按下“加速键”,产业链项目布局、研发储备、开工投产如火如荼,特别是在今年,钠电池领域利好消息不断。

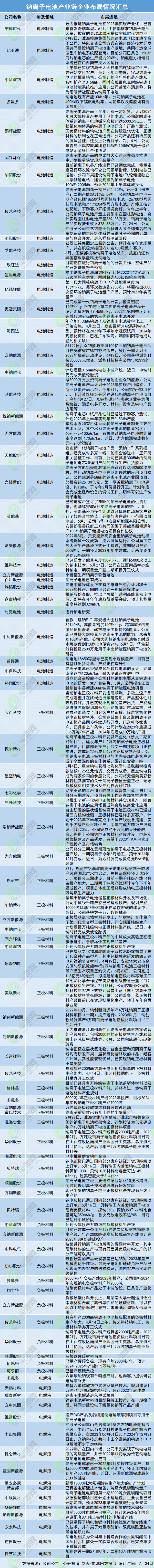

根据上市公司公告及公开报道,电池网梳理了2023年以来钠电池产业链布局动态以及融资情况,剖析钠电产业发展脉络。

量产启动 技术待解

截至2023年7月24日,据电池网不完全统计,73家公司在钠电池制造、正极材料、负极材料、电解液等相关领域均脚踏实地布局,且多家产品预计在年内实现量产。

2023年以来,钠离子电池在产品研发、产能建设、产业链培养、客户验证、良品率的提升以及示范项目的推广方面都取得了阶段性成果。电池网注意到,今年以来钠电池应用正在提速:

在新能源车领域,消息人士称,比亚迪钠离子电池将在今年下半年量产上车,搭载车型或为海鸥,新车将率先采用钠离子和铁锂电池混装的方案;今年2月,江淮汽车与中科海钠合作推出的钠电池A00级车型思皓花仙子亮相;6月,江铃汽车与孚能科技共同合作的钠电池A0级车型羿驰牌玉兔、奇瑞汽车与宁德时代合作的钠电池A00级车型奇瑞牌QQ冰淇淋在工信部第372批《道路机动车辆生产企业及产品公告》中公示;7月24日,传艺科技控股子公司传艺钠电于近日进入某全球知名的汽车制造商的供应链体系并获得其子公司的订单,为其提供应用于乘用车领域的钠离子电池产品……

在两轮电动车领域,雅迪与华宇能源成立新公司,发布“极钠1号”钠离子电池,并配套整车雅迪极钠S9装车生产,搭载雅迪华宇钠电池的电动车预计下半年会在杭州、无锡等试点城市率先上市销售;台铃发布长续航电动车,搭载钠离子电池;爱玛科技已与钠创新能源联合发布了钠离子电池驱动双轮电动车;新日正式进入钠电池领域,并与中科海钠签约;小牛电动也计划推出首款配备钠离子电池的电动两轮;天能新一代钠离子电池天钠T1正式发布,已具备300MWh的钠离子电池电芯和模组产品的专线生产供货能力;超威集团携手璞钠能源,钠离子新型电池全球首发;星恒电源发布了第一代钠离子电池“超钠F1”;蔚蓝锂芯联手中科海钠,入局圆柱钠离子电池领域……

在储能领域,钠电池已有MWh级别储能电站投入运营;比亚迪储能钠电魔方柜储能系统已在广西南宁投入试运行;7月14日,鹏辉能源与青岛北岸控股集团签订5MW/10MWh钠离子储能电站示范项目合作协议;华阳集团推进实施钠离子电池大规模储能示范项目,利用公司关停电厂的输电线路和场地布局,建设钠离子电池加飞轮储能、独立共享储能电站,建设规模为100兆瓦时、200兆瓦时的项目,预计明年上半年投入。此外,推进实施钠离子电池煤矿应急电源示范项目,前期首先会在华阳集团在建的5座煤矿中应用钠离子电池储能系统;与此同时,各地政策也在加紧钠电池在储能领域推广,广西、深圳、山西、河南等地的能源领域规划性文件中均提及要开展钠离子电池在储能领域的应用示范……

此外,近日,电池网根据上市公司公告及公开报道梳理了2023年上半年电池新能源产业链项目开工奠基、试产投产及订单情况发现,上半年钠电池领域项目建设大干快上“掀热浪”,125个开工奠基项目中,东驰新能源年产20GWh新型钠离子电池项目、中国建设科技集团年产能14GWh钠离子电池生产线及配套设施、景创锂能景创锂钠动力储能系统智能装备项目、青钠科技10GWh钠离子大圆柱电池项目、维科技术钠电二期项目、为方能源年产10万吨锰基钠电池材料项目、华阳集团万吨级钠电池正负极材料项目、传艺科技钠电正负极材料量产线8个钠电池领域项目开工奠基,7个公布投资金额,涉及投资总金额约238.82亿元。

62个投产试产项目中,维科技术钠电一期项目、中伟股份首期年产8000吨钠电项目、容钠新能源年产1万吨硬炭负极前驱体项目3个钠电池领域项目投产试产,其中,维科技术钠电一期项目公布投资金额,总投资6.82亿元。

另外,在上半年电池订单统计中,孚能科技、中比新能源已经获得钠电池订单,且一个应用于动力电池、一个应用于储能电池领域。可以看出的是,随着钠电池产业化的不断加快,目前已经有多家企业钠电池产品进入示范应用阶段。

从上述汇总信息来看,钠电池市场应用推广进展提速、项目动态更新,为未来大规模量产奠定基础,但是由于钠离子电池的产业链培养和理论低成本水平达成仍然需要较长的时间,其在大规模产业化应用仍需要等到2025年。基于此,EVTank在白皮书中判断,产业链企业规划的超过270GWh的产能大部分将停止或推迟。

不容忽视的是,钠电池产业发展应用也存在诸多挑战,能量密度偏低,迁移率低导致容易产生损耗、充电效率和电池寿命低等技术难题。

资本涌入 政策加持

从市场表现来看,钠离子电池量产愈发临近,资本市场对产业链企业追逐更甚。

截至2023年7月24日,据电池网不完全统计,23家企业进行70轮融资,其中,佰思格融资11轮,中科海钠、众钠能源各融资6轮,柔创纳科融资5轮,立方新能源、为方能源、乐普钠电、钠创新能源各融资4轮,寒暑科技、超钠新能源、珈钠能源、容钠新能源各融资3轮,启钠新能源、华钠新材、碳什科技各融资2轮,翔鹰新能源、钠科能源、钠壹新能源、国科炭美、浩钠新能源、中钠时代、盘古钠祥、英钠新能源各融资1轮。

从融资时间来看,2022年钠电池领域融资明显升温:2014年、2016年各融资1次,2017年融资2次,2018年融资3次,2019年、2020年各融资2次,2021年融资7次,2022年融资18次,2023年至今已融资34次。

量产启动,资本涌入,与国家政府推动钠电池产业发展不无关系。

2021年7月,国家发展改革委、国家能源局出台《关于加快推动新型储能发展的指导意见》,加快钠离子电池等技术开展规模化试验示范,以需求为导向,探索开展储氢、储热及其他创新储能技术的研究和示范应用。

2021年8月,工信部答复关于政协第十三届全国委员会第四次会议第4815号(工交邮电类523号)的提案时表示,将适时开展钠离子电池标准制定,并在标准立项、标准报批等环节予以支持。

2021年10月,工信部曾表示,将在“十四五”相关规划等政策文件中加强布局,从促进前沿技术攻关、完善配套政策、开拓市场应用等多方面着手,做好顶层设计,健全产业政策,统筹引导钠离子电池产业高质量发展。

科技部将在“十四五”期间实施“储能与智能电网技术”重点专项,并将钠离子电池技术列为子任务,以进一步推动钠离子电池的规模化、低成本化,提升综合性能。

2022年3月,国家发展改革委、国家能源局联合印发《“十四五”新型储能发展实施方案》。《方案》提出推动多元化技术开发。开展钠离子电池等关键核心技术、装备和集成优化设计研究。

2022年4月,国家能源局和科学技术部的《“十四五”能源领域科技创新规划》提出,研发钠离子电池、钠硫电池等新——代高性能储能技术,开发储热蓄冷、储氢、机械储能等储能技术。

2022年6月,国家发展改革委、国家能源局等9部门联合发布《“十四五”可再生能源发展规划》提出,研发储备钠离子电池等高能量密度储能技术。

值得注意的是,除了资本和政策的助力,钠电池产业化的速度还与锂电池的成本挂钩。

今年以来,碳酸锂价格大幅度回落,且近日,碳酸锂期货、期权上市,后市原材料价格有望回归理性。碳酸锂降价带动锂电池性价比回归,那发展钠电池产业是否还有价值?

针对钠电池是否还有成本优势,光大证券假设,按照2025年碳酸锂价格回落到15万元/吨测算,磷酸铁锂材料成本为391.2元/KWH;假设2025年层状氧化物+硬碳路线的钠电池正极、负极以及电解液材料价格降至4万元/吨、3万元/吨、4万元/吨,对应钠电材料成本为293.2元/KWH,较磷酸铁锂低25.1%,因而长期看钠电材料成本或具有性价比。

近日,研究机构EVTank、伊维经济研究院联合中国电池产业研究院更新了年初发布的《中国钠离子电池行业发展白皮书(2023年)》显示,现有钠离子电池企业的合计规划产能已经达到275.8GWh,按照各企业的规划进度,全行业实现这一产能的时间节点将是在2025年年底。

在钠离子电池产业链培养上,EVTank数据显示,截止到2023年6月底,全产业链企业已经超过80家,涵盖了钠离子电池正极材料、钠离子电池负极材料、钠离子电池电解液等关键材料及电池企业。

EVTank表示,截止到2023年6月底,全国已经投产的钠离子电池专用产能达到10GWh,相比2022年年底增长了8GWh,主要增量产能来自于传艺科技、多氟多、维科技术等。

EVTank在白皮书中预计,到2023年年底全国或将形成39.7GWh的钠离子电池专用量产线,主要增加产能来自于宁德时代、湖南立方、海四达、兴储世纪等已经进入实质性建设并进行设备招标的企业。

量产启动,技术待解,钠电池如何守住市场吸引力?资本涌入,政策加持,钠电池产业链投资价值几何?带着种种疑问,由无锡市锡山区人民政府、无锡市贸促会主办,中关村新型电池技术创新联盟、中国电池网承办的《2023钠电池产业生态圈会议暨企业家峰会》将于2023年7月27日—28日在江苏省无锡市举办。峰会将聚焦电池新能源产业前沿技术、深度解读应用前景及未来趋势,为产业发展提供新思路、新动力,推进优质项目投资活动,力争打造有价值、高规格、有影响力的电池新能源产业交流平台。让我们静待与会专家及企业家带给我们不一样的解读视角。

免责声明:本文仅代表作者个人观点,与能源财经网无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。涉及资本市场或上市公司内容也不构成任何投资建议,投资者据此操作,风险自担!

凡本网注明 “来源:XXX(非能源财经网)”的作品,凡属媒体采访本网或本网协调的专家、企业家等资源的稿件,转载目的在于传递行业更多的信息或观点,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理、删除。电话:400-6197-660-2