1318亿!年内19个锂电铜箔项目落地!4.5μm与复合铜箔“走红”!

来源:电池百人会-电池网 作者:陈语 时间:2022-11-11 16:29:18

铜箔作为关键电池辅材之一,是锂电池负极材料集流体。近日,锂电铜箔领域上市公司三季报出炉,电池网统计在内的7家上市公司前三季度毛利率均出现下滑,营业收入及净利润增速也明显放缓,甚至出现下滑。

加工费下行投资热度仍不减

从多家上市公司的公告及公开披露的信息来看,锂电铜箔产品定价普遍采用“铜价+加工费”的模式,铜价按双方商务协议约定的实时价格结算,业绩增速放缓或下滑,主要是受锂电铜箔加工费下滑拖累。

数据显示,2021年,锂电铜箔供需紧张,价格上行。但是,2022年二季度开始,受疫情等因素影响,锂电铜箔需求减少,同时,锂电铜箔新增产能逐步释放,叠加部分电子电路铜箔产能转产锂电铜箔,导致锂电铜箔加工费出现下调。

据Wind数据,2022年第三季度8μm锂电铜箔加工费为3.13万元/吨,环比下降13.62%;6μm锂电铜箔加工费为4.08万元/吨,环比下降11.44%;4.5μm锂电铜箔加工费为7.17万元/吨,环比下降9.75%。

另据SMM11月10日发布数据显示,当日8μm锂电铜箔加工费均价为2.65万元/吨,6μm锂电铜箔加工费均价为3.7万元/吨。

可以看到,锂电铜箔加工费目前仍呈现下行趋势。从各大机构的研报及生产商反馈情况来看,年内这一趋势还将延续。

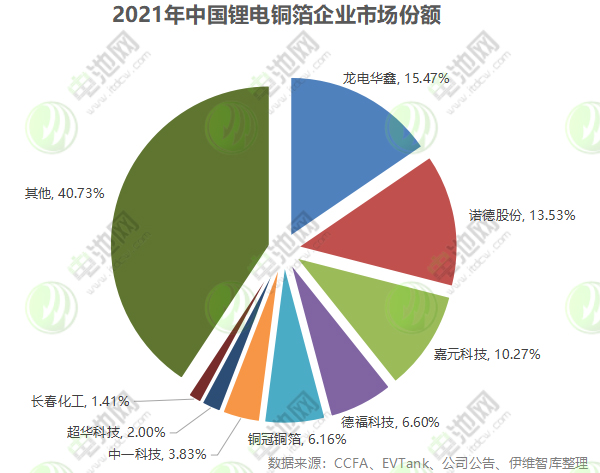

“2021年全球锂电铜箔的出货量在40万吨左右,中国去年的锂电铜箔的出货量在25.5万吨,中国企业锂电铜箔的出货量在全球占比大概在67%左右。”伊维经济研究院研究部总经理、中国电池产业研究院院长吴辉告诉电池网,2021年,中国铜箔一共出货量62万吨,其中98.23%是电解铜箔,1.77%是压延铜箔。这98.23%的电解铜箔中,电子电路铜箔占比为58.1%,锂电铜箔占比41.9%。

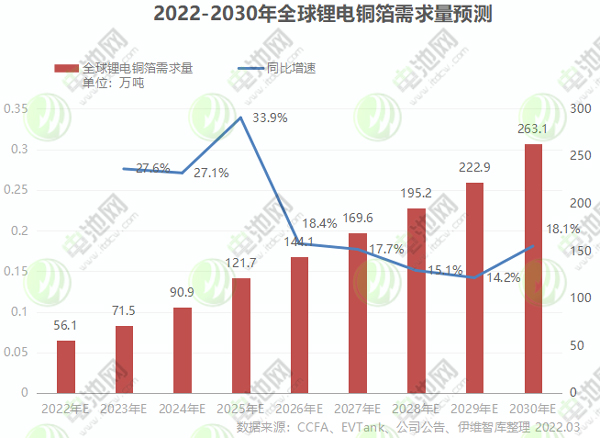

考虑到超薄铜箔市场渗透率的提升,吴辉预测,未来三年全球锂电池用铜箔需求量总体保持高增长态势,2025年需求量将达到121.7万吨,2030年将达到263.1万吨。

市场需求向好之下,虽然锂电铜箔加工费在下行,但今年以来,锂电铜箔领域的投资热度仍不减。

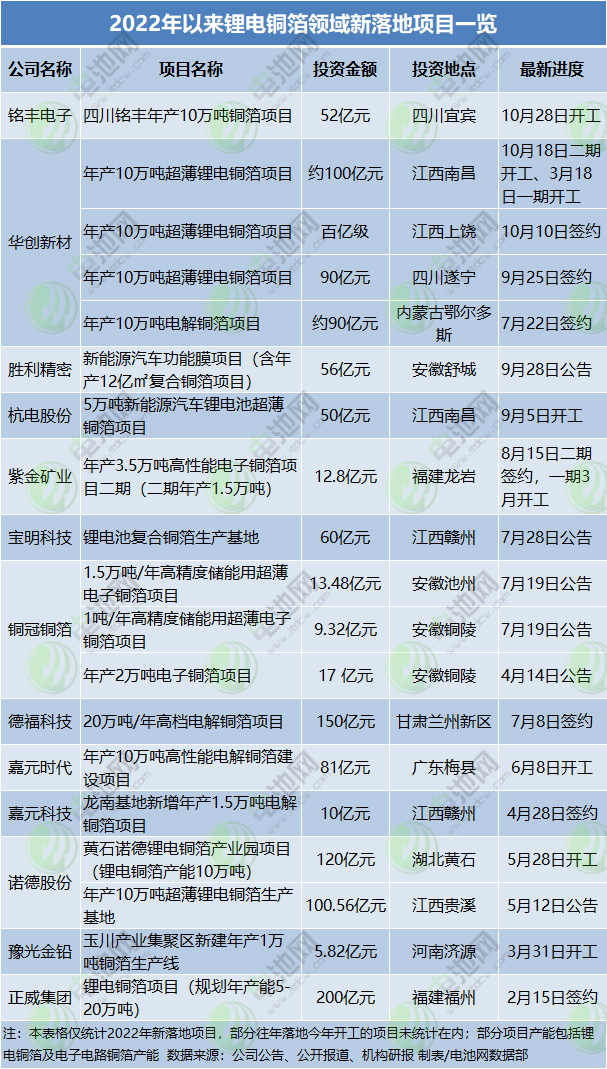

据电池网不完全统计,今年以来,有19个锂电铜箔领域新落地项目落地,投资金额总计约1318亿元,多个超薄锂电铜箔项目规划产能达到10万吨级别。

上述项目的投资方中,不乏跨界投资者的身影,例如海亮股份、宝明科技、紫金矿业、宝明科技、豫光金铅、正威集团。

此外,在今年,还有花园新能源、华创新材、嘉元科技、海亮股份、龙电华鑫、龙电华鑫、盈华电子等公司新项目投产,投产时间集中于今年下半年。

深度绑定下游车企及电池客户

与此同时,为提升供应链的韧性和安全水平,越来越多的车企、电池企业也开始深化铜箔领域布局。

9月30日,德福科技创业板IPO过会,股东名单中,LG化学、宁德时代、赣锋锂业、万向一二三等电池企业在列。

9月28日,锂电铜箔生产商华创新材完成新一轮战略融资,此次融资,除了基金公司外,还吸引了包括问鼎投资(宁德时代)、亿纬控股(亿纬锂能)、国轩高科动力能源(国轩高科)、前海弘盛(欣旺达)、珠海冠明(珠海冠宇)等5大上市电池厂的青睐。

9月26日,江铜铜箔创业板IPO获受理,在招股书披露的公司股权结构中,第四大股东“天津孚兹股权投资合伙企业(有限合伙)”执行事务合伙人系孚能科技全资子公司,第七大股东则为蜂巢能源。

2月23日,铜博科技发生工商变更,新增股东比亚迪,持股比例为3.11%,为第七大股东。

1月,广汽集团旗下广汽资本与龙电华鑫签署投资协议。通过此次投资,广汽资本将进一步深入布局新能源汽车产业链上游环节,助力广汽集团优化供应链结构,稳定上游核心原材料供应安全。

除了投资入股,下游企业还通过长期订单以及合资建厂,不断加强与锂电铜箔企业的合作。以锂电铜箔行业头部上市公司嘉元科技、诺德股份为例,二者在年内接连获得电池企业及车企订单。

10月10日,嘉元科技发布公告,宁德时代根据实际需求加大对嘉元科技高端锂电铜箔产品的采购,预计2023年全年拟向公司采购4.5微米及5微米高端锂电铜箔不低于2万吨。据悉,今年6月,嘉元时代年产10万吨高性能电解铜箔项目动工仪式在广东省梅县举行。该项目是嘉元科技与宁德时代合资公司广东嘉元时代新能源材料有限公司建设项目,产品以4.5微米至6微米极薄铜箔为主。

2月26日,诺德股份公告,近日,公司全资孙公司惠州电子与海外某大型车企签订锂电铜箔产品生产定价合同,约定自2022年1月1日起,由公司及其孙公司向此次合作客户及其授权方供应铜箔产品。2022年度,公司及全资孙公司向合作客户保证供应产品合计不少于6930吨;2023年1月1日以后,公司及孙公司向合作客户保证供应产品单月不少于1515吨。

4.5μm铜箔与复合铜箔“走红”

关于铜箔行业的壁垒,嘉元科技此前在与投资者交流互动时曾表示,作为资金密集型、技术密集型行业,铜箔行业需要大量的前期研发投入、长期生产工艺经验的积累以及稳定的核心生产设备以保证产品品质及技术先进性。

也就是说,铜箔行业竞争焦点主要集中于资金、技术。

在资金方面,目前在锂电铜箔出货量居前的企业中,龙电华鑫、诺德股份、嘉元科技、中一科技、铜冠铜箔、超华科技已是上市公司或背靠上市公司,另有德福科技、江铜铜箔IPO在途,加速拥抱资本市场,强化资金支撑。

在技术方面,中关村新型电池技术创新联盟秘书长、电池百人会理事长于清教告诉电池网,随着锂电池向高能量密度、高安全性方向发展,超薄铜箔与复合铜箔布局正在提速。

江铜铜箔招股书显示,与8μm锂电铜箔相比,6μm和4.5μm铜箔可提升电池能量密度5%和9%。单位电池铜的用量减少,也有利于降低锂电池成本。从1GWh锂电铜箔用量来看,目前8μm铜箔单位铜用量为700-800吨/GWh,6μm和4.5μm铜箔单位铜用量为550-650吨/GWh和450-550吨/GWh。

据于清教介绍,2021年开始,国内市场上锂电铜箔主流厚度已从8μm切换成6μm,并逐步向4.5μm发展。其中,已实现批量稳定供应下游客户的企业有嘉元科技、诺德股份等头部公司。不过,除了头部少数几家公司,其他公司4.5μm铜箔领域布局基本处于研发或送样测试阶段。

除了4.5μm铜箔,复合铜箔的增长潜力也值得期待。

公开资料显示,锂电池集流体复合箔(铜箔、铝箔),是以PET(聚对苯二甲酸乙二醇酯)、PP(聚丙烯)、PI(聚酰亚胺)等高分子材料为基材,制成类似“金属-高分子材料-金属”三明治结构的复合薄膜。

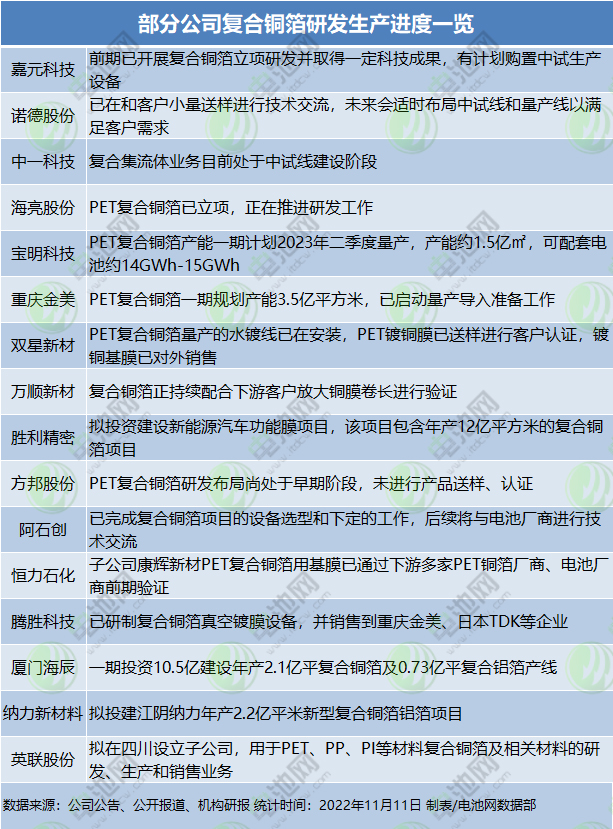

目前应用于新能源电池负极上的复合铜箔,大多采用“PET基材+磁控溅射+水电镀铜”工艺,例如宝明科技、双星新材、海亮股份等,也称PET铜箔。当然,也有公司在开发PP复合铜箔,例如,重庆金美、厦门海辰、万顺新材。

安信证券近期在研报中分析称,综合成本和性能要求,短期看PET基膜的工艺进展最快,长期看PET/PP或将并行发展:PET化学性质为耐弱酸弱碱,高分子层表面附着力、材料耐高温性以及材料机械强度优于PP材料;PP化学性质为耐强酸强碱,耐腐蚀性优于PET材料;具有很好的光学性能,透明度好;在高温下不释放有毒物质。但铜层在高分子层面的附着力较差,且PP熔点较低,溅射工艺中基膜易被击穿,导致良品率较低。

在理论成本方面,中建信投发布的一份研报显示,与传统铜箔相比,PET铜箔成本更低。据测算,4.5μm基膜单位成本约为0.1元/平米,两侧各1μm的铜箔单位成本约1.3元/平米,故PET铜箔原料单位成本不足1.5元/平米,包含其他费用之后PET铜箔完全成本比传统铜箔单位成本便宜约40%以上,并且还有进一步的下降空间。

“从几年前开始,就有公司已进行复合铜箔相关研发,但是量都不是很大,目前还处于产业化验证一个阶段,没有实现产业化。首要原因就是良品率太低,导致其实际生产成本比目前成熟的锂电铜箔产品成本要高”,吴辉分析,“但是,未来锂电铜箔向复合铜箔方向发展的趋势是很明显的,为降低成本、提升能量密度、提高安全性,复合铜箔市场渗透率会逐步提升。”

在市场规模方面,据中信建投预测,2022年,预计全球电池装机量达到900GWh;2023年,预计全球电池装机量为1193GWh,预计PET铜箔渗透率为3%,对应PET铜箔需求量约为4.7亿平米,市场收入空间约37亿元;到2025年,预计全球电池装机量达到2209GWh,若PET铜箔渗透率届时提高到20%,对应PET铜箔需求量约为57亿平米,市场规模约345亿元。

复合铜箔的热度,从设备端的订单也有所印证。东威科技已经斩获超17亿元的复合铜箔设备订单:公司9月21日、8月29日、8月26日公告,获得了客户L、客户D、宝明新材料(宝明科技子公司)双边夹卷式水平镀膜设备订单,订单金额分别约为10亿元、2.13亿元、5亿元,该设备可用于复合铜箔制备。

东威科技10月31日在投资者关系活动记录中披露,目前新能源镀膜设备的客户有五大类:新能源汽车制造企业;电池制造企业;原铜箔材料生产企业;膜材生产企业;其他业务转型企业。洽谈和采购公司设备的客户类型都有涉及,已公告的三家公司主要是膜材和转型类企业。随着PET复合铜箔的大规模市场化,不排除以上几类客户中比较大的企业大量采购公司设备。

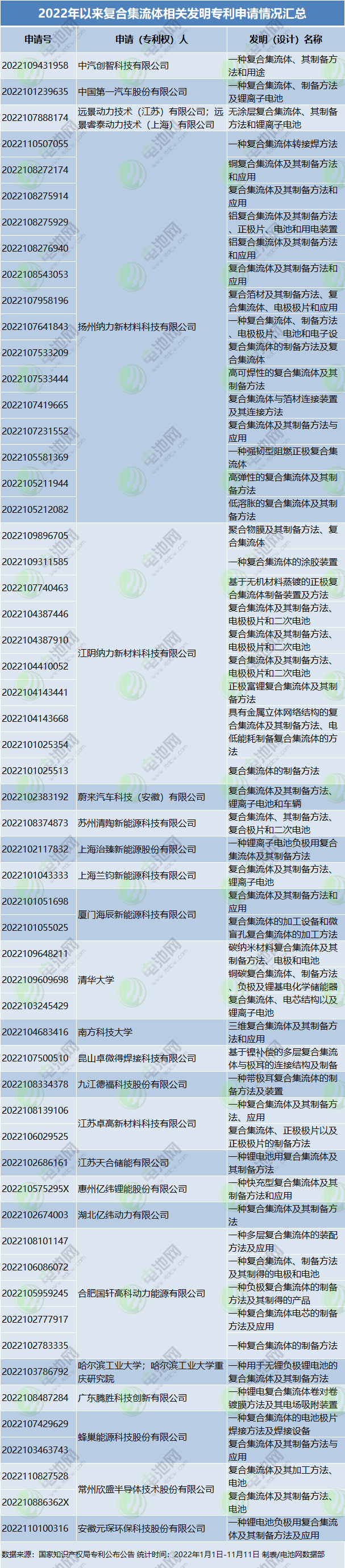

除了设备端,从技术专利布局方面,据电池网不完全统计,仅在2022年,发明(设计)名称中包含“复合集流体”(复合铜箔和复合铝箔)的新申请专利已达57项。从申请(专利权)人信息可以看到,车企、电池企业、材料生产商、设备厂商、科研院所等等纷纷开始复合集流体相关研发布局。

还有一个值得关注的现象是,在布局主力方面,与4.5μm铜箔以基本现有锂电铜箔生产商为主不同,在复合铜箔领域,跨界布局者更为积极。

对此,吴辉认为,“铜箔的这个加工难度还是蛮大的,比如在PET两侧镀铜工艺要求特别高,站在传统铜箔企业的角度来说,布局复合铜箔也算是跨界,而把铜箔做到4.5μm或者4μm,其成本与复合铜箔差异并不大,采用哪种技术工艺,双方也处于博弈过程中。”

整体来看,4.5μm铜箔的布局进度相对快一些,已有企业实现规模化供货,复合铜箔领域进行技术积累的企业已为数不少,也有企业已实现小规模量产、开启送样检测,但大规模量产还需要时间。

结语:与锂电池行业整体供需格局一样,锂电铜箔市场格局也整体呈现高端产品供不应求、中低端产品同质化竞争趋势。随着市场参与者越来越多,竞争将愈发激烈,产能规模、成本控制、技术创新、客户开发等多个维度的博弈将不断升级。

免责声明:本文仅代表作者个人观点,与能源财经网无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。涉及资本市场或上市公司内容也不构成任何投资建议,投资者据此操作,风险自担!

凡本网注明 “来源:XXX(非能源财经网)”的作品,凡属媒体采访本网或本网协调的专家、企业家等资源的稿件,转载目的在于传递行业更多的信息或观点,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理、删除。电话:400-6197-660-2