扩产竞赛持续!全球动力电池出货量TOP10企业生产基地盘点

来源:本站 作者:admin 时间:2020-04-02 08:45:53

为促进汽车消费,3月31日召开的国务院常务会议确定将新能源汽车购置补贴和免征购置税政策延长2年。这对于“后补贴时代”的新能源汽车行业无疑是一剂强心针。

动力电池竞争格局或将重塑

伊维经济研究院研究部总经理吴辉认为,延长两年的新能源汽车产业补贴政策对于行业内动力电池的竞争格局影响较大:目前动力电池市场寡头效应凸显,两年的延长期给了其他电池企业一些希望,有望出现一些全新的动力电池企业面孔,现有竞争格局或出现变局;而对三星SDI、LGC、SKI和松下等外企而言,能否大规模在中国获得整车厂订单,尤其是自主品牌车企的订单还是未知数,加大了其在华大规模投资的政策风险。

目前,在全球动力电池竞争格局方面,中日韩三国“三国鼎立”的格局依旧较为稳固。全球动力电池出货量从2013年的13.8GWh上升至2019年的116.6GWh,增长了近7.5倍。

据韩国SNE Research发布的2019年全球锂动力电池出货量榜单显示,2019年锂动力电池总出货量为116.6GWh,同比增长16.6%。

2019年全球动力电池出货量TOP10企业分别是宁德时代(出货量32.5GWh,市场份额27.87%)、松下(出货量28.1GWh,市场份额24.1%)、LG化学(出货量12.3GWh,市场份额10.55%)、比亚迪(出货量11.1GWh,市场份额9.52%)、三星SDI(出货量4.2GWh,市场份额3.6%)、远景AESC(出货量3.9GWh,市场份额3.34%)、国轩高科(出货量3.2GWh,市场份额2.74%)、丰田旗下PEVE(出货量2.2GWh,市场份额1.89%)、力神电池(出货量1.9GWh,市场份额1.63%)、韩国SKI(出货量1.9GWh,市场份额1.63%)。其中,中国电池厂商占据了5个席位,相较2018年减少了2个。

在市场份额方面,中国5家企业占比45.1%,相较2018年的47.5%下降2.4%;韩国3家占比15.78%,相较2018年的11.9%增长3.88%;日本2家占比25.99%,相较2018年(包括AESC)的29.2%下降3.21%。

在国内动力电池竞争格局方面,已形成了“一超多强”局面,“一超”为宁德时代,“多强”的阵容有比亚迪、国轩高科、力神电池、亿纬锂能等。

中国汽车动力电池产业创新联盟公布的数据显示,2019年1-12月,我国动力电池装车量累计62.2GWh,同比累计增长9.2%。共有79家动力电池企业实现装车配套,排名TOP3家、TOP5家、TOP10家的企业,电池装车量分别为45.6GWh、49.2GWh和54.7GWh,占总装车量比分别为73.4%、79.1%和87.9%。

2019年我国动力电池企业装车量TOP10企业分别为:宁德时代、比亚迪、国轩高科、力神电池、亿纬锂能、中航锂电、时代上汽、孚能科技、比克电池、欣旺达。

而在2020年2月,我国动力电池企业装车量排名为,宁德时代第一,松下第二,LG化学第三。松下和LG化学的装机量排名上升,主要是因为配套国产Model 3。

龙头动力电池企业扩产竞赛持续

国金证券研报指出,补贴延后两年,政策“组合拳”有助国内新能源汽车市场恢复,叠加融资环境放宽,优质锂电池厂商预计扩产提速。补贴时间延长是整个产业链一剂强心针,有助于国内新能源汽车短期市场恢复、培养中长期全球竞争力。国内新能源汽车市场提振、融资环境放宽情况下,优质锂电池厂商有望加大扩产力度。

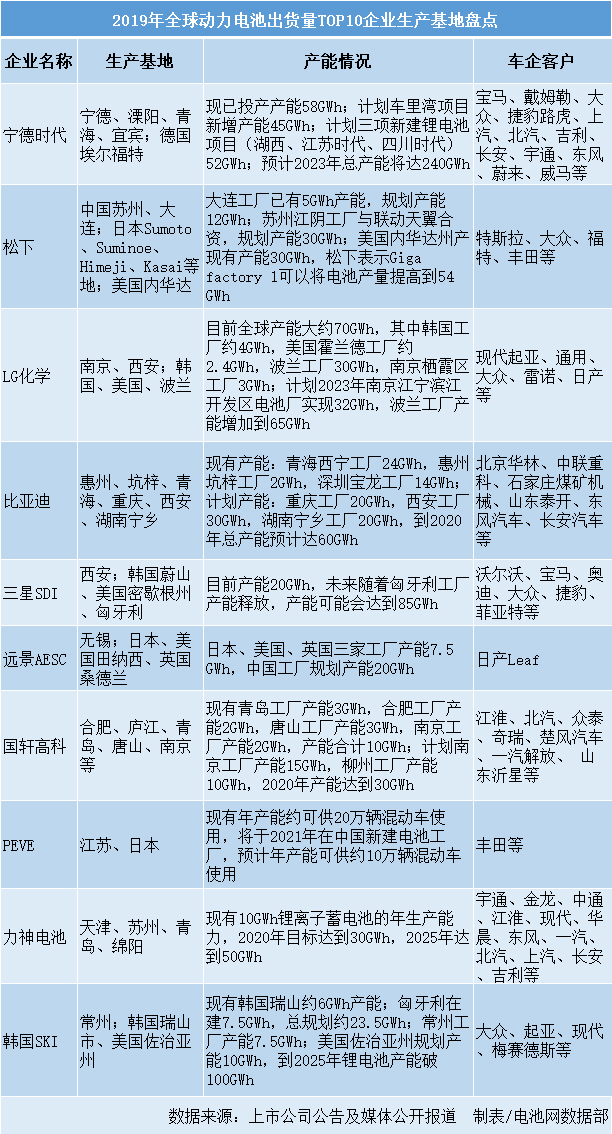

电池网汇总2019年全球锂动力电池出货量TOP10企业的生产基地、产能及主要客户等情况发现:近年来,宁德时代、松下和LG化学等头部企业除了市占率进一步提升之外,产能扩产的步伐也在提速,且海外市场的布局力度也在加大:LG化学、三星SDI、宁德时代等全球主要的动力电池企业已开始在欧洲设立生产基地。

宁德时代现已投产产能58GWh;计划车里湾项目新增产能45GWh;计划三项新建锂电池项目(湖西、江苏时代、四川时代)52GWh;预计2023年总产能将达240GWh。

松下大连工厂已有5GWh产能,规划产能12GWh;苏州江阴工厂与联动天翼合资,规划产能30GWh;美国内华达州产现有产能30GWh,松下表示Giga factory 1可以将电池产量提高到54GWh。

LG化学目前全球产能大约70GWh,其中韩国工厂约4GWh,美国霍兰德工厂约2.4GWh,波兰工厂30GWh,南京栖霞区工厂3GWh;计划2023年南京江宁滨江开发区电池厂实现32GWh,波兰工厂产能增加到65GWh。LG化学称,公司在2020年的目标是所有电池厂年产量达到110GWh。

比亚迪现有产能:青海西宁工厂24GWh,惠州坑梓工厂2GWh,深圳宝龙工厂14GWh;计划产能:重庆工厂20GWh,西安工厂30GWh,湖南宁乡工厂20GWh,到2020年总产能预计达60GWh。目前,比亚迪已成立“弗迪”系公司,拟打通汽车产业链中的电池等核心零部件业务,开启电池外供之路。

远景AESC目前在日本、美国、英国三家工厂合计产能7.5 GWh。2019年4月份,远景科技集团完成收购AESC电池,远景AESC正式成立。2019年2月19日,远景AESC中国研发制造工厂在江苏省无锡正式开工,该项目三期规划年产能达20GWh,布局三元锂电池(NCM811)生产线。

国轩高科现有青岛工厂产能3GWh,合肥工厂产能2GWh,唐山工厂产能3GWh,南京工厂产能2GWh,产能合计10GWh;计划南京工厂产能15GWh,柳州工厂产能10GWh,2020年产能达到30GWh。

PEVE是丰田与松下的共同出资公司,丰田出资80.5%,松下出资19.5%。目前PEVE在华已有两家电池工厂,分别是科力美汽车动力电池有限公司和新中源丰田汽车能源系统有限公司。据媒体报道,PEVE将于2021年在中国新建混合动力车用电池工厂,预计年产能可供约10万辆混动车使用。此外,近日还有消息称,丰田汽车和松下两家公司同意在4月1日建立一个合资公司,共同开发动力电池。合资公司总部将设在日本东京都,其中,丰田持有51%股份,松下持有49%股份。

力神电池现有10GWh锂电池的年生产能力,2020年目标达到30GWh,2025年达到50GWh。力神电池是国内为数不多的国有动力电池企业,在动力21700型电池领域的市场份额几乎处于垄断地位。

韩国SKI现有韩国瑞山约6GWh产能;SKI目前在匈牙利有两座电池工厂,在建7.5GWh,总规划约23.5GWh;与北汽合资成立的北电爱思特(江苏)科技有限公司去年已投产,产能达到7.5GWh,主要生产NCM811软包电池;美国佐治亚州工厂计划2022年投产,实现约10GWh的产能;1月10日,韩国SKI公司首席执行官表示计划在美国建立第二家电动汽车电池工厂,并考虑在匈牙利扩建一家电动汽车电池工厂。韩国SKI规划2020年将产能提升至40GWh,到2025年实现锂电池产能超过100GWh。

结语

受海外疫情加剧影响,3月份以来,日韩跨国电池巨头纷纷宣布暂时闭厂:LG化学暂时关闭其在美国密歇根的工厂、三星SDI暂停在美国奥本山工厂的运营、松下与特斯拉在美国内华达州合资Giga factory 1关停。

疫情之下,中国企业出海的步伐预计也将受到一定的影响,而随着新能源汽车产业补贴政策的延长,外资电池企业在华的布局也将充满变数。“我们要警惕产能盲目扩张背后的后遗症,公司宣称产能不等于有效产能,有效产能不等于订单产能,实际上这几年经营萎缩或倒下的大多是过度的宣称产能,真正的产能不应该来自于地方政府或企业投资竞争需要的‘面子工程’,而应该是实实在在的市场订单,表现在企业的经营收入和利润上,掩耳盗铃、拔苗助长式的低层次重复的投资扩产应休矣!”电池百人会理事长于清教强调,目前中国新能源汽车产业链吃尽了“三角债”的苦头,互相拖欠货款导致行业整体竞争力削弱,这应该引起全行业、所有企业的高度警惕和反思。

总体而言,未来技术、产能、订单等多方面的资源,都将进一步向头部企业集中,二三线动力电池品牌的市场份额将受到一定挤压,这些企业未来除了努力保障动力市场份额以外,预计还会分出更多精力开拓其他电池应用市场,例如储能领域,电动船舶、电动自行车、电动工具、TWS用电池等等。

免责声明:本文仅代表作者个人观点,与能源财经网无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。涉及资本市场或上市公司内容也不构成任何投资建议,投资者据此操作,风险自担!

凡本网注明 “来源:XXX(非能源财经网)”的作品,凡属媒体采访本网或本网协调的专家、企业家等资源的稿件,转载目的在于传递行业更多的信息或观点,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理、删除。电话:400-6197-660-2