一季度营收净利集体下滑!16家电解液产业链上市公司业绩梳理

来源:能源财经网 作者:林音 时间:2023-05-05 18:48:50

截至目前,上市公司2022年及2023年一季度成绩单已全部晒出,在原材料价格下滑叠加产能释放下,作为电池关键材料之一的电解液,其产业链企业业绩表现如何?近日,电池网统计了16家锂电电解液产业链上市公司2022年及2023年一季度业绩,梳理来看,虽然大部分企业持续保持了盈利状态,但从2022年开始,业绩已然承压,7家公司出现增收不增利现象,2023年一季度,所有企业营收净利更是集体下滑。

业绩承压 一季度集体下滑

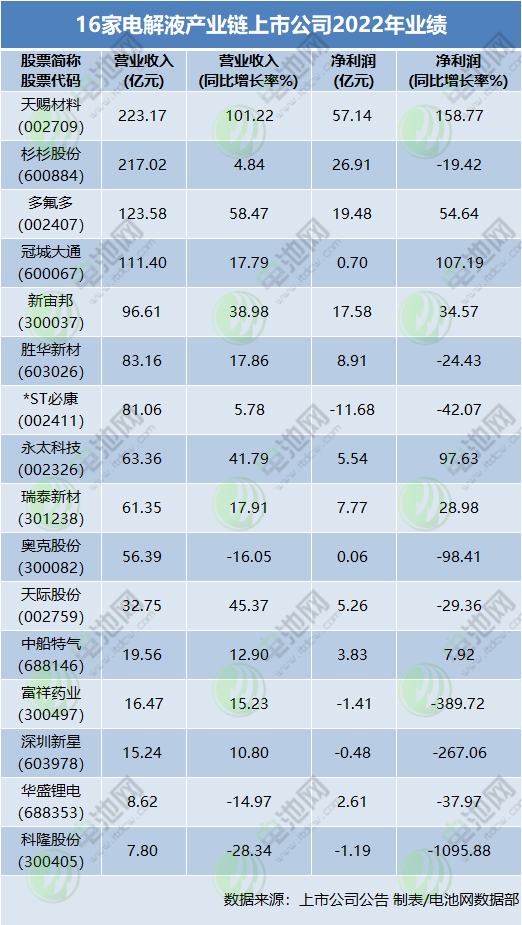

从2022年营业收入及净利润来看,统计在内的16家电解液产业链上市公司,2022年营业收入总计1217.54亿元,平均每家营收76.1亿元,其中,14家营收超过10亿元,天赐材料、杉杉股份、多氟多、冠城大通营收均过百亿;14家营收同比实现正增长,天赐材料同比增长翻一倍。

统计在内的16家电解液产业链上市公司,2022年总计实现净利润141.03亿元,平均净利8.81亿元,其中,12家在2022年实现盈利,4家亏损;7家净利保持同比正增长,9家相比去年有所下降。天赐材料同比增长率达158.77%,冠城大通同比增长107.19%,永太科技97.63%;科隆股份、深圳新型、富祥药业净利润同比下降均超两倍以上,科隆股份同比下降最高,达1095.88%。

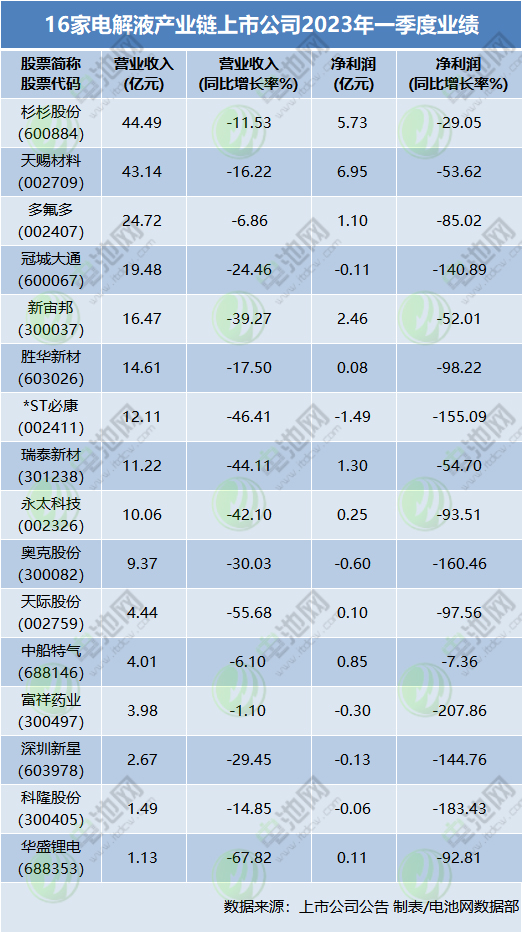

此外,从2023年一季度营业收入及净利润来看,统计在内的16家电解液产业链上市公司,营收净利同比增长全线下滑。

具体来看,16家披露2023年一季报的上市公司共计实现营收223.4亿元,平均营收13.96亿元,其中有9家营收过10亿,杉杉股份、天赐材料营收均超40亿元;净利润方面,16家上市公司共计盈利16.23亿元,平均盈利1.01亿元,冠城大通、*ST必康、奥克股份、富祥药业、深圳新星、科隆股份一季度净利同比下降均超一倍。

从相关上市公司的公告来看,业绩下降主因系电解液行业整体价格大幅下滑所致。在谈到利润时,新宙邦方面表示,由于碳酸锂价格下跌,公司也对产品价格进行了调整,整体利润的下降也属于正常范围。公司董事长覃九三在4月18日举办的2022年年度股东大会上表示,电解液价格还在探底的过程,短期内可能会继续下行。但长期来说,会恢复到合理水平。

值得关注的是,原材料端,自4月27日以来,碳酸锂价格持续反弹,上海钢联5月4日消息,电池级碳酸锂当日每吨上涨5000元,均价报19.4万元/吨。

华安证券曾表示,电解液价格有望率先触底,随着部分产能出清,单位盈利有望在二季度初触底反弹。

当下,原材料价格出现企稳回升苗头,电解液或将也随之迎来价格拐点。东吴证券日前在分析天赐材料的研报也提到,2023年4月部分六氟厂商抛货导致价格已达行业成本线,行业逐步出清,随着碳酸锂价格企稳,预计公司第二季度单位盈利达0.7万元/吨左右,单位盈利见底企稳。

多产品组合 一体化布局加速落地

虽然电解液材料价格出现利好,但值得关注的是,自2022年第二季度市场价格出现较大幅度回落开始,相关企业利润就已承压,在此背景下,多家产业链企业在一体化布局上下大功夫,从目前信息来看,已初见成效。

信达证券日前研报信息显示,天赐材料年产15.2万吨锂电新材料项目、4.1万吨锂离子电池材料新建项目持续推进,满足电解液扩产对六氟磷酸锂、添加剂的需求;天赐材料现有LiFSI产能超6000吨,新建2万吨产能2023年3月底进入试生产;2023年1月宣布新建8万吨电解液添加剂DTD,目的为满足三元正极高镍化、高电压化以及负极高硅化等发展趋势。

天赐材料在4月26日举办的业绩说明会上表示,公司成本控制能力优异,主要来源于坚定不移的一体化布局以及规模经济效应,同时叠加在技术上的持续投入带来的工艺领先。公司以磷、硫、氟、氯循环为基础,多种核心原材料自供为核心,不断优化产品结构和成本区间,以此来不断提升公司的市占率。从目前来看,随着以LiFSI为首的添加剂自供比例提升以及上游材料的保供布局,公司的成本控制能力还会进一步加强。

无独有偶,新宙邦在其2022年年报中也介绍道,公司已初步完成在溶剂和添加剂等方面的产业链布局,在确保原材料稳定供应的同时亦能有效降低成本。公司通过与行业重点客户建立全面战略合作关系,积极巩固和拓展现有业务的广度和深度,截至2022年12月,公司电池化学品国内已有7个生产基地实现交付保障,在就近服务客户的同时,增强了客户粘性,为公司持续稳定发展提供了重要支撑。

太平洋证券日前分析新宙邦年报时表示,新宙邦一体化布局加速落地:惠州宙邦三期项目扩产后溶剂产能预计将达到20万吨、2023年年底瀚康电子材料项目5万吨添加剂预计将投产、2023年将建设LiFSI万吨级项目。

除了天赐材料、新宙邦,纵向延伸一体化布局已成为电解液产业链企业降本增效的主流趋势。在新材料领域,2022年底多氟多已经具备5.5万吨高纯晶体六氟磷酸锂的生产能力,千吨级双氟磺酰亚胺锂(LIFSI)产能,同时,2022年内,公司新建1万吨双氟磺酰亚胺锂项目一期已经开工,2023年将陆续投产。此外,公司还拟通过非公开发行股票募集资金,新建电解液新型添加剂二氟磷酸锂1万吨产能。

胜华新材新能源、新材料业务多基地战略布局也在2022年加快落地。东营基地30万吨/年电解液、1.1万吨/年添加剂、10万吨/年液态锂盐、武汉公司锂电材料生产研发一体化、眉山公司锂电新材料西南基地等项目顺利推进;泉州公司碳酸酯综合项目二期积极筹备;乐山公司完成合作协议签署和公司注册。

永太科技年报信息显示,公司前期已经在永太高新和内蒙古永太分别布局了锂盐六氟磷酸锂、双氟磺酰亚胺锂以及添加剂VC、FEC等电解液核心原料。为了整合子公司资源,使各项业务相互融合,2022年永太新能源和永太高新开始进军电解液市场,带动了新能源业务板块的协同发展,深化了锂电材料板块的垂直一体化产业链建设,形成了相对完善的电解液产品矩阵;同时通过不断提升技术工艺,降本增效,提升公司核心竞争力。2022年内,公司的6000吨六氟磷酸锂新增产能快速释放,永太新能源15万吨电解液项目也顺利进入试生产,加速推进了公司锂电池材料的产能扩张和产业链布局。

此外,富祥药业在年报中也介绍称,锂电池电解液添加剂方面,公司目前主要以VC、FEC产品为主,将进行产业链横纵向延伸至添加剂、锂盐等产品领域。

积极拥抱资本市场 批量冲刺IPO

在产业布局持续加码的同时,通过增资融资等方式赋能公司业务发展也正成为电解液产业链企业制胜法宝之一。

从统计在内的电解液产业链上市公司来看,2022年6月,新宙邦披露,拟向不特定对象发行可转换公司债券募集资金不超19.7亿,投资于“年产59,600吨锂电添加剂项目”、半导体化学品及锂电池材料项目、“高端氟精细化学品项目(二期)”、“年产28.3万吨锂电池材料项目”;同年11月,多氟多55亿元定增获批复,拟募资总额不超55亿元,用于年产10万吨新型电解质锂盐项目和流动资金补充;12月,奥克股份公告,决定以1500万元对杭州万锂达新能源科技有限公司进行增资,增资后,公司持有杭州万锂达15%的股权,从而拓展新型电解液材料等业务。

除了增资融资加码产业布局,2022年以来,一批电解液产业链企业也正冲刺IPO,积极拥抱资本市场。其中,2022年,瑞泰新材成功登陆创业板上市、华盛锂电成功登陆科创板上市;2023年,圣泰材料挂牌新三板、中船特气登陆科创板上市,此外,珠海赛纬创业板IPO已问询,并于今年4月28日更新招股书;华一股份创业板IPO已过会;康鹏科技科创板IPO已提交注册;永晶科技已完成上市备案辅导工作;海科新材创业板IPO目前已注册生效;亘元新材已完成辅导备案,进入上市辅导期……

从已上市企业来看,2022年,瑞泰新材IPO实际募集资金总额为35.16亿元,超出拟募集资金额12亿元的幅度约为182%,扣除发行费用后,募集资金净额为33.88亿元,根据规划,此次募资将用于波兰华荣新建Prusice4万吨/年锂离子动力电池电解液项目、宁德华荣年产8万吨新材料项目、华荣化工新建实验楼和现有环保设施提升项目、华荣化工智能化改造项目、补充流动资金等项目;华盛锂电IPO拟募集资金7亿元,实际募得27.54亿人民币,超募293.43%。其中,公司计划使用募资6.74亿元用于年产6000吨VC、3000吨FEC项目,2650万元用于研发中心建设项目。

2023年3月20日,圣泰材料挂牌新三板,主营业务为锂电池电解液添加剂的研发、生产和销售。4月21日,国务院国资委实控企业中船特气成功上市,此次IPO,中船特气计划募资16亿元,实际募资28.71亿元,超募额达12.71亿元。公司募资金额扣除发行费用后,拟用于年产3,250吨三氟化氮项目、年产1,500吨高纯氯化氢扩建项目、年产735吨高纯电子气体项目、年产500吨双(三氟甲磺酰)亚胺锂等项目、制造信息化提升工程建设项目以及补充流动资金。

从IPO在途企业来看,今年4月28日,珠海赛纬创业板IPO更新招股书,此次IPO,珠海赛纬拟募资10亿元,扣除发行费用后,计划用于淮南赛纬年产20万吨二次锂离子电池电解液及配套原料项目(一期)、合肥赛纬研发中心项目,以及补充流动资金。

4月20日,华一股份创业板IPO(首发)过会。此次IPO,华一股份拟发行数量不超过1,700.00万股,计划募集资金8亿元,用于年产116,500吨新能源锂电池电解质及添加剂项目。项目建成后,公司将新增60,000吨氯代碳酸乙烯酯(CEC)、10,000吨氟代碳酸乙烯酯(FEC)、10,000吨碳酸亚乙烯酯(VC)、6,000吨1,3-丙烷磺酸内酯(PS)、10,000吨六氟磷酸锂(LiPF6)、5,000吨二氟磷酸锂(LiPO2F2)、12,000吨氟化钾(KF)、3,500吨氟化锂(LiF)的添加剂和电解质产能。

4月17日,康鹏科技科创板IPO提交注册。此次IPO,康鹏科技拟募资10亿元,扣除发行费用后用于兰州康鹏新能源科技有限公司2.55万吨/年电池材料项目(一期)一阶段,以及补充流动资金。公司本次募集资金投资项目,为一期项目的第一阶段建设,预计总投资8亿元,包含1万吨/年双氟磺酰亚胺锂盐生产线1条、0.05万吨/年硫酸乙烯酯生产线1条,以及配套建设辅助工程、储运工程、公用工程及环保工程等。

3月29日,永晶科技在福建证监局完成辅导备案工作,拟首次公开发行股票并上市,辅导券商为兴业证券。2017年,新宙邦出资入股永晶科技,目前为永晶科技第二大股东。在产能方面,永晶科技综合生产能力氟化氢60000吨/年、电子级氢氟酸50000吨/年、试剂级工业氢氟酸40000吨/年、氟化盐系列产品20000吨/年、六氟化硫和四氟化碳各600吨/年、氟氮混合气100吨/年、含氟有机合成材料(含液晶)3000吨/年等,企业规模在全国氟行业内名列前茅,是国内主要的氟化学产品生产厂家。

3月24日,证监会同意海科新源在深交所创业板首次公开发行股票注册申请。此次IPO,海科新源拟募资15.12亿元,全部用于锂电池电解液溶剂及配套项目(二期)。

此外,证监会网站消息,2022年11月16日,亘元新材完成辅导备案,进入上市辅导期。亘元新材拟在创业板上市,辅导机构为中泰证券。根据安排,亘元新材辅导期为2022年11月至2023年9月。

结语:

EVTank预计,2030年全球储能领域对锂离子电池的需求量将接近1TWh,整个储能锂离子电池在未来十年的复合增长率将高于汽车动力电池领域。基于对于储能用电池的乐观预计,EVTank预计到2025年全球电解液需求量将达到272.6万吨,2030年电解液需求量或将超过800万吨。

其中,在电解液材料领域,EVTank预计,随着下游锂离子电池电解液出货量的快速增长,到2025年和2030年全球锂离子电池电解液溶剂的需求量将分别达到207.8万吨和564.2万吨。此外,针对六氟磷酸锂,EVTank认为,虽然六氟磷酸锂的出货量在2023年仍将保持较快增速,但是价格的大幅度下跌将导致全球六氟磷酸锂的市场规模将下跌至189.2亿元,惨遭腰斩。其预计到2026年之后六氟磷酸锂市场规模绝对值才能追上2022年的水平。

市场需求刺激下,电解液领域产能扩充浪潮从未停止,市场竞争日趋激烈,综合以上信息来看,在电解液及材料价格正逐步回归理性的当下,产业链企业正纷纷通过市场开拓、产业布局、成本控制、资本赋能等方面寻求更高发展,积极向第一梯队靠拢。EVTank分析称,随着2022年大量产业链上游企业包括石大胜华、永太科技等企业的大规模进入到电解液领域,电解液行业的竞争将更加激烈,具备成本优势的企业才能在竞争中脱颖而出。

免责声明:本文仅代表作者个人观点,与能源财经网无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。涉及资本市场或上市公司内容也不构成任何投资建议,投资者据此操作,风险自担!

凡本网注明 “来源:XXX(非能源财经网)”的作品,凡属媒体采访本网或本网协调的专家、企业家等资源的稿件,转载目的在于传递行业更多的信息或观点,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理、删除。电话:400-6197-660-2