中报净利最高同比降逾4倍!电解液领域入场与离场正同时上演

来源:能源财经网 作者:肖何 时间:2023-09-04 16:07:59

据研究机构EVTank、伊维经济研究院联合中国电池产业研究院发布的《中国锂离子电池电解液行业发展白皮书(2023年)》,上半年中国锂离子电池电解液出货量为50.4万吨,市场规模为241.9亿元。EVTank预计,2023年全年中国电解液出货量将达到116.9万吨。

在价格方面,EVTank数据显示,电解液的均价由2022年上半年的10.8万元/吨下降到2022年下半年的7.6万元/吨,到2023年上半年,全行业电解液的均价已经跌到4.8万元/吨左右。

供需调整下业绩飘绿

需求量不及预期、竞争加剧、原材料价格波动,叠加价格下行,上半年电解液领域相关上市公司业绩集体飘绿。

据电池网梳理发现,统计在内的13家上市公司中,在营业收入方面,除了今年7月刚刚在创业板上市的海科新源上半年微增之外,其余12家上市公司均出现下滑;净利润方面,更是全军覆没,悉数下滑。

上半年,净利润下滑最为明显的当属电解液溶剂生产商奥克股份,由盈转亏,归母净利润亏损约1.5亿元,同比降低412.4%,扣非净利润同比降低549.79%。公司新能源材料板块产品主要包括碳酸乙烯酯(EC)、碳酸二甲酯(DMC)。

奥克股份在半年报中分析称,业绩亏损主要是由于:受下游需求不足影响,公司主导产品聚羧酸减水剂聚醚单体销售收入下降导致毛利下滑严重。同时,受行业竞争加剧产品单价下滑影响,公司新能源材料碳酸酯系列产品收入下降导致毛利同比下滑严重。

不过,上半年奥克股份参股公司华一股份通过深交所创业板首发申请;参股公司杭州万锂达也在促进新型电解液材料、安全性添加剂等业务方向的研发及产业化。奥克股份称,随着行业内电解液溶剂产能出清,供需关系调整后,碳酸酯产品将回归盈利区间。

目前,全球电解液溶剂生产主要集中在中国,近年来国内碳酸酯生产企业产能扩张幅度较快,呈现海科新源与胜华新材双寡头竞争格局,第二、三梯队企业市场竞争加剧。

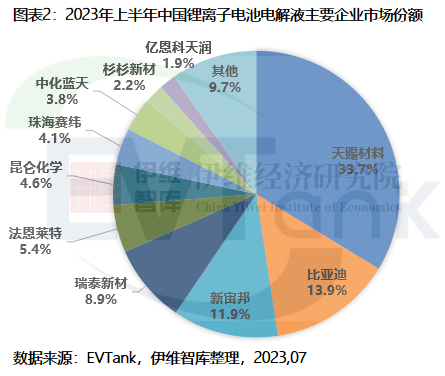

除了溶剂,电解液行业市场集中度也在提升,EVTank数据显示,2023年上半年,中国电解液行业CR10由2022年的88.3%提升至90.3%。

从中国主要电解液企业来看,上半年,天赐材料以33.7%的市场份额排名第一,自供电解液的比亚迪在其下游电池出货量增长的背景下,其市场份额提升至13.9%,排名上升一位取代新宙邦成为行业第二。第二梯队的法恩莱特、昆仑化学等企业与第一梯队的差距在逐步缩小,相比2022年全年,2023年上半年法恩莱特、昆仑化学和珠海赛纬的市场份额均有所提升。

在提升盈利能力方面,从上述上市公司的半年报来看,主要措施是强化市场开拓,降本增效:抢占海外市场未来增量、强化一体化布局和核心原材料自供比例。例如,天赐材料六氟磷酸锂、LiFSI自供比例达已到92%以上,部分核心添加剂自供比例达到80%以上;新宙邦也已初步完成在溶剂和添加剂等方面的产业链布局,确保了原材料自供,有效降低生产成本。

值得一提的是,在电解液产业链企业业绩整体下滑的背景下,今年3月份刚刚在新三板挂牌的圣泰材料,上半年交出了一份不错的成绩单:实现营业收入2.95亿元,同比增长99.49%,净利润1.37亿元,同比增长105.60%。圣泰材料主要产品为含硫类、联苯类锂电池电解液添加剂。今年7月,新三板挂牌不到半年的圣泰材料在河北证监局进行辅导备案登记,启动A股IPO辅导,辅导机构为长江保荐。

入场与离场正同时上演

除了上述企业,还有不少上市公司在半年报中也提到了其电解液领域业务布局情况,但多数公司电解液相关业务在营业收入中占比不高或尚未实现盈利。

冠城大通旗下电解液添加剂控股公司邵武创鑫上半年实现产量91.64吨,销售量82.97吨,主营业务收入1901万元,净利润为亏损423.54万元。冠城大通称,新能源添加剂业务方面,下半年将加强新型添加剂产品技术研发,加快二期技改工程建设并尽快投产,进一步提高产品市占率,力争成为在该细分领域具有一定影响力的公司。

维远股份上半年着力打造新材料、新能源两大高端特色产业体系。公司丙烷脱氢、环氧丙烷、电解液溶剂等装置建设顺利进行,将逐步打造起“丙烷-丙烯-环氧丙烷-电解液溶剂”新能源产业链。公司于2023 年1月建成投产10万吨/年高纯碳酸二甲酯(DMC)项目。

孚日股份依托子公司孚日新能源材料积极布局锂电池电解液添加剂新材料产品,目前,公司碳酸亚乙烯酯(VC)精制项目一期产能2000吨已达到正常生产条件,氟代碳酸乙烯酯(FEC)项目首期已开始主体施工,预计2023年年底建成投产。

日科化学今年2月发布公告拟使用自有资金2880万元与山东宏旭化学股份有限公司、山东恒裕通投资有限公司共同成立山东汇能达新材料技术有限公司,合资公司成立后拟投资建设年产6万吨锂电池电解液原料项目,预计项目总投资9.5亿元。

富祥药业已具备年产8,000吨VC产品及1000吨FEC产品的产能,同时也已布局BOB、LiFSI等多个锂电池电解液添加剂、锂盐相关产品。上半年,富祥药业电解液添加剂产品实现营收1.38亿元,同比增长371.69%,该产品综合毛利率从2022年上半年的-74.09%上升至今年半年度-7.79%,同比增长66.3%,至今年5月底销售价格已能覆盖成本,存在利润空间。

有企业加大电解液领域业务布局,力求打造新的业绩增长点,也有企业筹备离场。

杉杉股份已于今年7月份签订转让电解液业务板块东莞及廊坊公司股权协议,专注于负极材料和偏光片业务的发展,其在半年报中已淡化电解液相关业务。

延安必康因为触及财务类强制退市标准,被深交所决定终止上市,在7月12日正式被摘牌,其控股子公司江苏九九久科技有限公司是国内主要的六氟磷酸锂生产商之一。延安必康在2018年、2019年、2020年曾分别筹划向东方日升、前海弘泰、新宙邦等转让九九久科技控股权,中间还筹划分拆九九久科技独立上市,均未能如愿。

瑞联新材近日在投资者互动平台表示,目前动力电池需求偏弱,电解液及电解液添加剂的市场价格较去年大幅下降,公司目前暂未形成产品销售。如果动力电池市场长期疲软,电解液添加剂材料价格持续低迷,公司不排除会对新能源项目进行改造升级。

此外,科隆股份也提到,旗下盘锦科隆控股子公司辽宁科隆新材料有限公司生产销售的锂电池电解液原材料碳酸乙烯酯市场需求几近饱和,各大生产厂商完成扩产,产品价格下降,公司产品按需生产,不再扩大投入。

结语

在今年,新型电解质锂盐生产商康鹏科技、中船特气、圣泰材料以及电解液溶剂生产商海科新源成功上市。另外,电池网注意到,今年还有多家公司IPO在途,福建德尔(六氟磷酸锂-上交所主板已问询)、如鲲新材(电解液新型锂盐-科创板已问询)、昆仑新材(电解液-创业板已问询)、中创化工(电解液溶剂-上交所主板已问询)、华一股份(电解液添加剂-创业板已过会)、红东方(六氟磷酸锂-拟新三板转板北交所)、利兴新材(电解液溶剂-已进入辅导备案期)、圣泰材料(电解液添加剂-已进入A股IPO辅导备案期)。

EVTank预计,随着昆仑化学和珠海赛纬等电解液企业的逐步上市,加上之前的溶剂、锂盐等化工类企业的纵向和横向扩张进入电解液领域,电解液企业的竞争格局未来仍存在较大的变数。

不过天赐材料日前在上半年业绩说明会上提到,进入电解液及六氟磷酸锂行业的前提需要解决生产工艺技术以及其来源问题,目前甲类高危工艺的正式生产需要有小试和中试的数据,基础数据来源比较重要,装置的顺利投产会有一定的难度;同时根据目前已有的项目建设计划来看,新进入者新建的产能规模均较小,从增量占比上来看不会影响到整体的竞争格局。

免责声明:本文仅代表作者个人观点,与能源财经网无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。涉及资本市场或上市公司内容也不构成任何投资建议,投资者据此操作,风险自担!

凡本网注明 “来源:XXX(非能源财经网)”的作品,凡属媒体采访本网或本网协调的专家、企业家等资源的稿件,转载目的在于传递行业更多的信息或观点,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理、删除。电话:400-6197-660-2